公開日:2024-01-07 更新日:2025-04-22

【実家を相続】リノベーション・賃貸・売却はどうする?メリットデメリット比較で対策を

ご実家を相続予定の方で、「いざという時どうすればいいか分からない」「売却するか賃貸に出すか、それともリフォームして自分が住むか決めかねている」そんな方も多いでしょう。

相続した実家をどうするかによって、税金も変わります。

今回は、実家を相続する場合に知っておきたい手続きや税金、「売却・賃貸運用・住む」で迷った際のチェックポイントを解説します。

・「リノベーション・賃貸・売却」それぞれのメリットとデメリットを知り、人生プランに合う方法を選ぶことがポイントです。

・“SHUKEN Re”では、東京・千葉・神奈川を中心に、相続物件に関する資産計画やリノベーション計画、売却相談までをそれぞれのプロがサポートする「ワンストップリノベーション」をご用意しています。

目次

■ 実家を相続したらまず“名義変更”を

実家を相続することが決まったら、まずしなくてはいけないのが「名義変更」です。

名義変更、いわゆる「相続登記」をして、初めて売却や運用相談ができます。

相続登記は、相続人全員で「遺産分割協議」を行って遺産分割協議書を作成した後であれば、いつでも手続きできます。

実は、この相続登記が義務化されるのは2024年4月1日からです。

令和6年4月1日から、相続登記の申請が義務化されます。

(1)相続(遺言も含みます。)によって不動産を取得した相続人は、その所有権の取得を知った日から3年以内に相続登記の申請をしなければなりません。

(2)遺産分割が成立した場合には、これによって不動産を取得した相続人は、遺産分割が成立した日から3年以内に、相続登記をしなければなりません。

(1)と(2)のいずれについても、正当な理由なく義務に違反した場合は10万円以下の過料(行政上のペナルティ)の適用対象となります。なお、令和6年4月1日より以前に相続が開始している場合も、3年の猶予期間がありますが、義務化の対象となります。

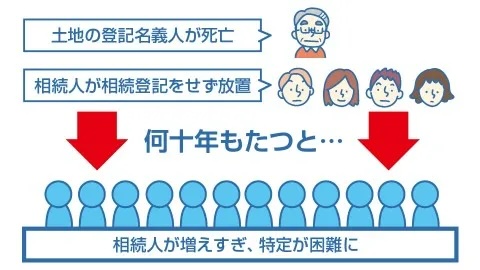

これまで、相続に伴う不動産の名義変更は義務化されていませんでしたが、それによって持ち主の分からない空き家や荒れ果てた土地が増えてしまいました。

(引用:政府広報オンライン|なくそう、所有者不明土地! 所有者不明土地の解消に向けて、 不動産に関するルールが大きく変わります!)

この背景から、2024年より罰則付きで名義変更が義務化されることとなったのです。

ご自身で法務局へ出向いて手続きするか、必要書類の入手も含めて司法書士に依頼する方法が一般的です。

【相続登記の方法と費用目安】

- ・必要書類を揃えてご自身で管轄法務局へ出向いて手続きする

→登録免許税(固定資産税評価額の0.4%)・戸籍謄本などの必要書類発行手数料 - ・司法書士に必要書類の入手から手続きまで全て任せる

→登録免許税(固定資産税評価額の0.4%)・戸籍謄本などの必要書類発行手数料・司法書士の報酬(6〜10万円程度)

リフォーム・リノベーションする場合は、相続することが決まっていて名義変更する前でも着手できます。

しかし、ご兄弟など法廷相続人が複数いる場合はトラブルになる原因となりますので、必ず名義変更してご自身の所有物になってから計画を始めることをおすすめします。

それぞれメリット・デメリットがありますので、ご自身の人生設計に合う方法を選びましょう。

〈おすすめコラム〉

家を自分でリノベーションするメリット・デメリットは?プロが教える難易度や注意点

賃貸アパートのリフォームローンは基本3パターン|日本政策金融公庫・住宅金融支援機構・民間金融機関の特徴

リノベーション賃貸はやめた方がいい?メリット・デメリットを徹底解説

■ 相続した実家をリノベして住み継ぐメリット・デメリット

「実家を相続したのを機に、賃貸から住み替えたい」そんな方も多いでしょう。

では、実家をリノベーションして住み継ぐメリット・デメリットを紹介します。

メリット

- ・家賃がかからない

- ・土地や住宅の購入費用がかからない

- ・思い出深い実家を孫の代まで残せる

- ・将来の相続税対策になる

これまで賃貸住宅で暮らしていた方は、実家に住み替えることで家賃はかからなくなります。

また、これからマイホーム計画を始める方も、土地や住宅を購入する費用が必要ありません。

そして、思い出の詰まった実家を残せる点も大きなメリットと言えるでしょう。

立地がよく土地が広い場合など、売却すると多額の収益が出る可能性がある場合も、譲渡所得税を支払わなくて済み、孫の代まで大きな資産を残せることから、好立地でも売却しない方もいます。

忘れてはいけないのが、ご自身が被相続人になる際の相続税対策となる点です。

その住宅に被相続人本人が住んでいる場合は、お子さんなどに相続する際の基礎控除が「最高3,000万円」受けられます。(参考:国税庁|No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例))

売却して現金化した場合や、賃貸に出していた場合は、この特例が受けられません。

デメリット

- ・資産価値が下がる可能性がある

- ・相続税が発生した場合の費用を別途準備しなくてはいけない

- ・そのままでは住めない可能性がある

住宅は、築年数が経てば経つほど、その資産価値は低下します。

そのため、数年住んでから売却しようとした場合、相続時よりも価格が安くなる可能性が高いでしょう。

ただし、相続時に既に築30年を超えている場合は、それ以上価格が下がらないことも想定できるため、それほど気にする必要はありません。

もう一点のデメリットが、多額の相続税を支払う場合、その額を別途用意しなくてはいけない点です。

ご両親からの相続資産が住宅のみの場合、実家の売却益では相続税をまかなえないため、ご自身の預貯金から支払う必要があります。

そして、古い実家ですと、そのまま住むのが難しく、なにかしらのリノベーションを要するケースも少なくありません。

そのため、その資金も見越しておきましょう。

住まいやお金に関してワンストップで相談できるリノベーション会社に相談するのがおすすめです。

▶︎ご実家の「売却・賃貸・リノベーション」で迷っている方はこちらから

■ 相続した実家を賃貸運用するメリット・デメリット

事例を見る:Case164「Compact × Comfort」

「思い出深い実家を手放すのは寂しい」という方は、賃貸運用も選択肢に入れてみましょう。

メリット

- ・継続的に収入があり、メンテナンス費用に充てられる

- ・将来住むタイミングまで実家を維持できる

実家を賃貸物件として運用すると、家賃や礼金などの収入が見込めます。

それを建物維持費の一部に充てられるため、ご自身の預貯金を使わずに実家を維持できる可能性もあるのです。

そして、住宅は空き家にすると劣化が早くなるため、誰かに住んでもらうことで、長持ちさせられる点もメリットと言えるでしょう。

そのため、家賃収入を目的とする方だけではなく、「10年後・20年後に住みたい」という方で、賃貸運用にチャレンジする方も少なくありません。

ただし、家賃収入がある場合は、その分、所得税・住民税の額が上がる点は注意してください。

ちなみに、消費税はケースによって課税か非課税かが異なり、事務所や店舗として貸し出す場合は課税対象となります。(参考:国税庁|No.6225 地代、家賃や権利金、敷金など)

デメリット

- ・借り手がうまく見つかるとは限らない

- ・メンテナンスや維持に費用がかかる

- ・借り手とのトラブルが発生するリスクがある

立地条件などによっては、賃貸に出してもなかなか借り手が決まらず、結局空き家のまま数年経ってしまうケースもある点は注意してください。

また、借り手が見つかっても、設備機器の取り替えや、内装リノベーション、クリーニングなど、メンテナンスや維持の支出は避けられません。

そして、家賃の滞納や何らかの賃貸トラブルが発生するリスクも想定の上、綿密な事業計画を策定する必要があります。

また、どのようなリノベーションをすれば借り手が付くのかなど、総合的な検討が必要です。

▶︎ご実家の賃貸運用に関する資金計画・リノベーションの相談はこちらから

■ 相続した実家を売却するメリット・デメリット

「実家を相続したが既に持ち家に住んでいるので手放したい」という方のために、相続した実家を売却するメリット・デメリットを紹介します。

メリット

- ・相続後に払い続ける固定資産税や都市計画税、メンテナンス費用などの維持費がかからない

- ・まとまった現金が手に入る

相続後に実家を売却するメリットは、「維持管理の手間が大きく省ける」という点です。

固定資産税や都市計画税の納付や、費用をかけて掃除・メンテナンスなどの維持管理をする必要がありません。

また、古い住宅でも数百万〜数千万円とまとまった収入が得られます。

ただし、実家を所有していた期間や売却によって得た収入額によって「譲渡所得税」がかかる点は注意してください。

| 短期譲渡所得税 (所有期間が5年以下) |

所得金額 × 30% |

| 長期譲渡所得税 (所有期間が5年超) |

所得金額 × 15% |

(参考:国税庁|No.1440 譲渡所得(土地や建物を譲渡したとき))

そのため、相続した土地・住宅が3,000万円以下で売れた場合、譲渡所得税が発生しないことがあります。

デメリット

- ・築年数が経っている古い住宅だと売れるまで時間がかかる可能性がある

- ・立地条件などによってはそのままでは売却できない(家屋の解体やリノベーションが必要)

- ・売れるまでに賃貸に出したり自分が住むと税控除が受けられない

実家の築年数や劣化状況によってはそのまま売却できない可能性もありますし、売れるまで時間がかかり、その間の維持費が発生する点は否めません。

また、譲渡所得税の特別控除は、相続を受けた日から3年経過する年の12月31日までに売ることが条件とされており、その間に賃貸へ出したり相続人が住むと、対象外となるので気をつけてください。(参考:国税庁|No.3306 被相続人の居住用財産(空き家)を売ったときの特例)

また、買い手が付かず売却までの期間が伸びれば維持費がかさむ場合もあります。

そのため、売却すべきかどうかは、まず不動産会社に物件の査定を依頼するとよいでしょう。

■ 実家を相続した際の税金|いつ・いくら払う?兄弟がいる場合・放棄する場合

実家を相続する場合に気になるのが、「相続税」ですよね。

それ以外にも、実家にかかる固定資産税や都市計画税もどうなるのか分からない方も多いでしょう。

では、実家を相続した場合に課税される税金について詳しく解説します。

固定資産税・都市計画税

固定資産税と都市計画税の納税義務者は、毎年1月1日時点の所有者です。

年度の途中で相続した場合、既に全額納税されていれば問題ないのですが、分割払いの場合は、残額の支払いはその家族などに発生します。

ところが、法廷相続人が複数いて遺産分割協議に時間がかかる場合でも、納付期限は延ばしてもらえません。

そのため、誰かが代わりに建て替えなくてはいけないのです。

遺産分割協議が終わったあと、住宅の相続人と立て替えた分を精算するのが一般的です。

相続税

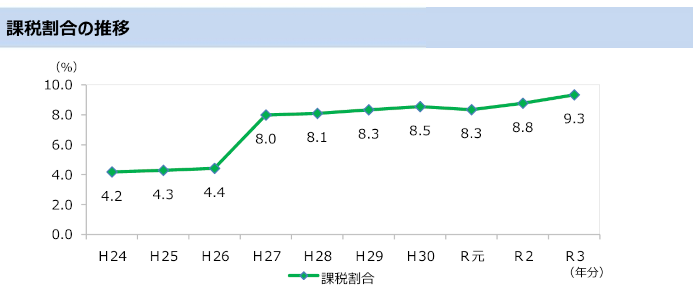

首都圏では、地価が年々上昇していることもあり、実家を相続する方の多くが相続税納付義務者となる可能性があります。

国税庁が公表した「相続税の申告事績の概要」では、2021年中に相続税を納付した方は、「294,058名」にものぼりました。

相続税が課税されるケースは、全体の「9.3%(2021年)」と、前年比+0.5%です。

(引用:国税庁|令和3年分相続税の申告事績の概要)

【相続税率】

| 相続人1人当たりの相続金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(参考:国税庁|No.4155 相続税の税率)

【相続税基礎控除額】(納税算出額より差し引かれるされる額)

「遺産額 − 3,000万円 −(600万円 × 法定相続人数)」

例)遺産4,000万円で法定相続人が兄弟など2人の場合、「4,000 – 3,000 – 1,200 = -200」となるため、相続税の納付義務なし

(参考:国税庁|No.4155 相続税の税率)

相続放棄した場合の税金

プラスの遺産だけではなく負債などマイナスの遺産がある場合、相続放棄を検討する方もいるでしょう。

相続放棄をした場合は、相続人ではなくなるため、当然相続税の納付義務は発生しません。

ただし、実家の固定資産税・都市計画税の未納分は支払わなくてはならず、そのほかにも「みなし相続財産」と呼ばれる資産を受け取った場合は、その分の相続税のみ支払わなくてはいけません。

【みなし相続財産】

「被相続人が亡くなったことで発生し、受け取った財産」

- ・生命保険金

- ・死亡退職金

- ・被相続人が亡くなる3年以内に被相続人から受け取った財産

みなし相続財産は、民法が定める「相続財産」には含まれないため、相続放棄しても受け取れます。

ただし、受け取った分には税法で定められた非課税枠が使えず、全額相続税算出の対象となるため、基礎控除額を超えた場合は相続税を支払わなくてはいけません。(参考:国税庁|No.4114 相続税の課税対象になる死亡保険金)

ご実家を相続してから「売却・賃貸運用・住む」かを選ぶ場合、リノベーションが必要かどうかは重要なポイントです。

特に、賃貸に出す場合・ご自身で住み継ぐ場合は、どれほどのリノベーション費用がかかるのかを事前に把握しておく必要があります。

そこでおすすめなのが、「ワンストップリノベーション」です。

相続した住宅をどうするべきか、資金計画・リノベーション・物件売却の側面からアドバイスを受けられます。

SHUKEN Reでは、将来を見越した「ファイナンシャル(FP)相談」、スタイリッシュで豊富な施工実績のある「リノベーション相談」、売却をサポートする「物件売却相談」をご用意しています。

「実家をどのくらいの費用でどのくらい変えられるのか知りたい」

「思い出深い実家をリノベーションして、あとどのくらい住めるのか知りたい」

「部分的もしくは全体的に用途変更して賃貸収益を得られるのか知りたい」

「今売るべきか将来売るべきか知りたい」

このような方は、まずはSHUKEN Reへご相談ください。

1998年から約20年間で8,000件超のリノベーションやリフォーム実績があるため、幅広い視点からあなたのマイホーム計画をしっかりサポートいたします。

東京の恵比寿・世田谷、千葉の浦安の各店舗でのご相談や、オンライン相談もご用意しておりますので、お気軽にお問い合わせください。

〈おすすめコラム〉

リノベーション費用の相場は?プロが教える業者選びと費用を抑えるコツを徹底解説!

ワンストップリノベーションの費用は?60㎡ 80㎡の事例をご紹介

中古物件を購入してリノベする流れを解説│ワンストップの魅力とは

■ まとめ:実家のリノベーション・賃貸・売却いずれも対応できるリフォーム会社に相談を

ご実家を相続することは、そう何度もないことです。

そのため、何をどうしたらいいか困ってしまう方も多いでしょう。

特に、売却すべきか、賃貸運用すべきか、それともご自身で住むべきかは、とても大きな分かれ目です。

そのため、ご自身だけで悩まずに、それぞれの知識を持った専門家へ相談しましょう。

トータル的にあなたのお悩み解決に向けて、資金計画からリノベーション、売却相談までできる会社がおすすめです。

東京・千葉・神奈川で「思い出の詰まった実家をうまく活用したい」という方は、実績豊富なSHUKEN Reへぜひご相談ください。

▶︎資金計画からリノベーションまで“ワンストップ”で相談したい方はちらから

電話で相談

電話で相談