中古住宅の減価償却について基礎知識から計算方法・節税との関係性まで解説

個人事業主の方がご自宅の一部をホームオフィス用にリノベーションすることが増えていますが、そこで関係するのが「減価償却」です。

建物を含めた資産を正しく売上に計上し、固定資産の価値を公平に評価するために用いられます。

しかし、その仕組みはなかなか複雑で、初めて確定申告する方ですと理解するのが難しいかもしれません。

そこで、今回は「減価償却」の基本概念から、節税対策としての考え方まで解説します。

「減価償却って聞いたことがあるけどよく分からない」そのような方は、ぜひ参考にしてください。

・減価償却とは、固定資産の経年による価値の低下を見越して、年度ごとの税負担を分散させるための仕組みです。

・新築住宅購入と比べると、「中古住宅購入+リノベーション」の方が、より節税効果があることも多いです。

・howzlifeでは、中古物件探しからローン相談、リノベーションアフターサービスまでまとめてお任せいただける「ワンストップリノベーション」をご用意しています。

Contents

減価償却とはどんな仕組み?どうして必要なの?

税法上、「固定資産」は、土地や家屋、その他の減価償却資産(機械・装置、工具・器具及び備品など)を指しますが、物や建物は、使えば使うほどその価値は下がっていくのが通常です。

ところが、これら有形固定資産を購入する際には、一時的に費用が出ていき、売上が落ちてしまいます。

また、1,000万円で買った不動産を20年後に700万円で売却した場合は、売却期に▲300万円の赤字になってしまいます。

これでは、正しく経費精算できず、長期的な収支を正確に把握することは難しいですよね。

そこで用いられる考え方が、「減価償却」です。

経年による資産の価値減少(減価)を、耐用年数で等分して、毎年収支に算入します。

土地は、会計上、何年経っても劣化せずその価値は落ちないとされているため、減価償却を行わないことになっています。

そのため、不動産で減価償却を行う場合、対象となるのは「建物価格」のみです。

〈おすすめコラム〉

中古マンションを購入する際に消費税はどうなる?非課税のケースやその他の税金について

中古マンション購入は“リノベーション済み”と“未リノベーション”どっちがいい?

減価償却計算方法は?法定耐用年数との関係は?

有形固定資産の価値を見極める際にポイントとなるのが、「あとどのくらい使えるのか=耐用年数」ですが、実は主に3つに分類できることをご存じですか?

【物理的耐用年数】

建物に関しては、構造の種類や仕様のグレード、今までのメンテナンス・改修状況に応じて、使用可能な年数を指します。

【経済的耐用年数】

例えば、賃貸物件として使用する場合にいつまで家賃収入を得られるかや、オフィスとしていつまで使えるかは、劣化状況と修繕コストを鑑みて、経済的耐用年数として試算されます。

【法定耐用年数】

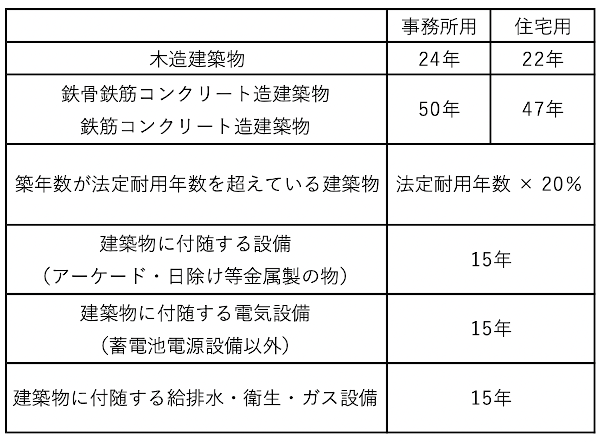

誰でも平等に納税・減税できるように、不動産価値を公平に判断するために法律で定められている耐用年数で、建物の場合は構造種別や材質、用途ごとに細かく規定されています。

マンションなどの鉄筋鉄骨コンクリート造・鉄筋コンクリート造の場合ですと、住宅用で47年と定められています。

(「国税庁|主な減価償却資産の耐用年数表」を元に作成)

建物などの有形固定資産が中古である場合は、それまでに使われて経年劣化していることが前提とされ、税法上の価値が下がり、法定耐用年数も短くなります。

「中古物件の耐用年数 = (法定耐用年数 - 経過年数) + 経過年数 × 20%」で算出することができ、いくらフルリノベーションされている物件であっても、この考えが変わりません。

では、実際に減価償却はどのようにして計算すれば良いのでしょうか?

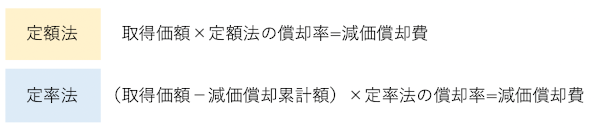

計算方法は大きく「定額法」と「定率法」に分けられます。

定額法・定率法ともに、“償却率”は「減価償却資産の耐用年数等に関する省令(別表第7〜9)」によって年数ごとに定められています。

「建物」および「建物附属設備」は、“定額法”で計算することが決められているため、定率法を用いることはできません。

ただし、法人の場合は「減価償却資産の償却方法の届出書」を提出することで、定率法に変更できる可能性もあります。

〈おすすめコラム〉

中古物件を購入する際に知っておきたい「ホームインスペクション」とは?|“不要”“必要ない”というのは本当?メリット・費用について徹底解説

〈中古住宅購入後のトラブル“17例”から学ぶ〉物件の選び方と対策について

個人でも減価償却は関係あるって本当?

減価償却と聞くと、個人事業主や法人のみに関係すると勘違いされがちですが、実は個人の方にも大きく関わります。

個人が所有する有形固定資産の売却時には、減価償却について理解しておかなくてはいけません。

なぜなら、個人が不動産などを売却する場合は、譲渡取得額に応じて「譲渡所得税」が課せられ、譲渡取得額の算出に減価償却も計算するからです。

譲渡取得がプラスなら税金を支払わなくてはいけませんし、マイナスなら課税義務はありません。

税金の算出をする際の、取得費を求める際に、減価償却費を用います。

売却した不動産を所有していた期間が5年以内(短期譲渡取得)と、5年超(長期譲渡取得)とでは「譲渡所得税」の税率や課税対象額が異なります。

(参考ページ)

節税対策に中古住宅購入・リフォームがいいというのは本当?

建物の減価償却を計算する場合、基本的には「定額法」を用いなくてはいけません。

定額法のメリットは、計算方法がシンプルで毎年の償却費が一定である点です。

節税効果を高めるためには1年で計上できる償却費を大きくし、期間を短期間にすることが重要となります。

実は、法人や個人事業主の方が中古住宅を購入した場合、新築住宅購入よりも節税効果が高いと言われています。

その理由は、中古住宅は新築住宅よりも初期に多くの減価償却を計上できるからです。

新築住宅ですと法定耐用年数は最長50年(事業用・SRC造もしくはRC造の場合)なのに対して、中古住宅は築年数によってそこから年数が減ります。

建物購入金額が同額である場合、減価償却費を算出する際の耐用年数が短いほど、一年に計上できる減価償却費が大きくなるということです。

すると、結果的に、経費が増えて利益を減らせるため、課税対象額が少なくなり、税率が低くなります。

中古住宅は法定耐用年数が短いため、減価償却期間を縮められる点も大きなポイント!

まさに、節税対策のセオリーである「大きく・短く」を実現できるということです。

もう一つ重要なのが「リフォーム・リノベーション費用も減価償却の対象になる」ということ。

工事金額や工事内容が一定の条件を満たせば、「資本的支出」として認められ、減価償却できます。

法人がその有する固定資産の修理、改良等のために支出した金額のうち当該固定資産の価値を高め、又はその耐久性を増すこととなると認められる部分に対応する金額が資本的支出となるのであるから、例えば次に掲げるような金額は、原則として資本的支出に該当する。

(1) 建物の避難階段の取付等物理的に付加した部分に係る費用の額

(2) 用途変更のための模様替え等改造又は改装に直接要した費用の額

(3) 機械の部分品を特に品質又は性能の高いものに取り替えた場合のその取替えに要した費用の額のうち通常の取替えの場合にその取替えに要すると認められる費用の額を超える部分の金額

(引用:国税庁|資本的支出と修繕費)

噛み砕いて解説すると、以下のようになります。

【リフォーム・リノベーション費用が減価償却できる場合】

- 工事費用が20万円を超える工事

- 現状回復や現状維持ではなく、価値を高めるための工事

- 事業販促や事業拡大のための工事

- 災害対策としての工事

上記以外のリフォーム・リノベーション工事は、「修繕費」としてみなされるため、減価償却はせずに、工事を行なった年度に一括で経費計上します。

このように、新築住宅を購入するよりも、中古住宅を購入してお好みに合わせて大掛かりなリノベーション工事をする方が、より大きな節税効果が得られるということです。

法人のみならず個人事業主の方も対象となるため、ホームオフィスを兼ねたマイホームを購入する際も、ぜひ管轄の主税局や税務署へ相談してみることをおすすめします。

中古住宅購入からリノベーションまで任せられる”ワンストップリノベーション”がおすすめ

howzlifeはリノベを熟知したリノベ会社「SHUKEN Re」の、中古物件探しからスタートするワンストップサービスです。

「中古住宅を購入してホームオフィスを作りたい」という方は、物件探しから住宅ローンなどの資金計画、リノベーションの設計・施工までを一括して依頼できる会社を探すのがおすすめ!

不動産的知見と建築的知見の両方を兼ね備えた会社こそ、トラブルや後悔のない“安心した物件探し”が実現できます。

税金などの諸経費についてもご相談いただけますので、“安心してマイホームを購入したい”という方は、ぜひ一度私たち“howzlife”までお気軽にお問い合わせください。

独自の物件検索システム

howzlifeでは、Google map上で物件検索できる、簡単便利なシステムをご用意しています。

各ポータルサイトの物件情報もコレひとつでまとめて閲覧でき、様々なサイトをチェックする手間もかかりません。

また、条件の絞り込みはもちろん、学区や災害警戒区域を表示する機能もあり、効率的に中古マンションや戸建ての検索を行えます。

※ご相談時にご利用登録(無料)と、操作方法のご案内を差し上げます。

〈おすすめコラム〉

中古住宅のフルリノベーション費用相場を実例で紹介|マンション・戸建てリノベで使える補助金情報も

中古住宅のリフォーム費用は?住宅ローン控除やリフォーム減税、補助金について

まとめ:減価償却は個人でも法人でも知っておくことが大切です

減価償却は、固定資産の経年による価値の低下を見越して、年度ごとの税負担を分散させる目的があります。

また、個人の場合ですと、減価償却を理解することで売却時の譲渡取得額を正確に算出できるため、節税につながるかもしれません。

個人・事業者問わず、できるだけ課税負荷を減らして固定資産を所有することを後押しする仕組みと言えるでしょう。

中古住宅を予算内&思い通りにリノベーションしたいという方は、物件選びからリノベーションまで“まとめて任せられる会社”を見つけることがポイント!

そこでおすすめなのが、howzlifeの「ワンストップリノベーション」です。

リノベーションを前提とした物件探しから、住宅ローン相談、設計・施工、アフターメンテナンスまでを、それぞれの専門スタッフがチームとなってお手伝いさせていただきます。

オンラインでの無料相談も承っておりますので、「後悔のない物件探しをしたい」「住まいのトラブルを避けたい」という方は、どうぞお気軽にご相談ください。

電話で相談

電話で相談