公開日:2023-04-11 更新日:2025-04-22

〈住宅ローンで中古住宅を購入〉築年数の影響とローン控除の条件は?

新築よりもリーズナブルで、なおかつリノベーションによって理想の間取り・インテリアが実現しやすい中古住宅の人気が高まっています。

購入に際して住宅ローンの利用を検討する方も多いでしょう。

しかし、築年数によっては少し条件が異なる可能性も。

そこで、今回は中古住宅購入時の住宅ローンについて、築年数との関係を解説します。

また、2022年税法改正に伴う住宅ローン控除制度の変更点も解説します。

これからマイホーム購入を検討する方は、ぜひ参考にしてください。

・住宅ローンで中古物件を買う場合、新築住宅の場合との違いを知った上で資金計画を立てることが重要です。

・住宅ローン控除を受ける場合、物件条件によって対象外となる場合もあるので注意しましょう。

・中古物件の購入資金とリノベーション資金のローンを一本化するなら、SHUKEN Reの「ワンストップリノベーション」がスムーズです。

目次

住宅ローンを利用する場合に新築住宅と中古住宅で違いはある?

住宅ローンの融資は、新築住宅の購入や建設だけではなく、もちろん中古住宅の購入時にも利用できます。

最近では、住宅購入資金とリノベーション資金を一本化できるプランも増えており、低金利で理想のマイホームが手に入れられるため、とても人気が高いです。

これだけ聞くと、新築住宅・中古住宅であまり違いがないように感じるかもしれません。

しかし、住宅ローンの審査や契約条件において、新築住宅と中古住宅ではいくつかの点で違いがあります。

では、それぞれの違いについて見てみましょう。

借入最長期間の違い

新築住宅の場合は性能によって借入期間が延ばせたり金利優遇を受けられたりする場合もありますが、それ以外の建物に関する条件はあまりローンの審査に関係ありません。

一方、中古住宅ですと、ローンプランの最長期間で融資を受けられる可能性はとても低いです。

なぜなら、築年数によっては返済期間中にその住宅が寿命を迎え、価値を失ってしまうリスクがあるから。

住宅金融支援機構の「フラット35」や「フラット50」でも、中古住宅を購入する場合に“築年数が20年以上”の場合は、独自の技術基準に適合しているかどうかの検査を受けることが必須条件となっています。(参考:住宅金融支援機構|【フラット50】中古住宅を購入する場合のお手続)

つまり、築20年以上の中古住宅を購入する場合、家の状態によってはそのままでは融資が受けられない可能性があるということです。

その他の金融機関でも、借入最長期間を「耐用年数− 融資時点での築年数」と設定しているところも多く、極端に古い住宅ですと審査が通らないことも考えられます。

「耐用年数」とは、通常の維持補修を加える場合にその減価償却資産の本来の用途用法により通常予定される効果をあげることができる年数、すなわち通常の効用持続年数のことをいい、その年数は「減価償却資産の耐用年数等に関する省令」(昭和40年大蔵省令第15号)により定められています。

ちなみに、木造住宅の法定耐用年数は「22年」、鉄筋コンクリート造のマンションは「47年」、住居に付随する電気設備や給排水設備は「15年」に設定されています。(参考:東京都主税局|減価償却資産の耐用年数表)

〈関連コラム〉

中古住宅の“耐用年数”とは?減価償却との関係やリノベーションの場合について

借入可能金額の違い

住宅ローンの借入金額は、下記の条件を踏まえて算定されます。

【融資時の年収】

年収に対する年間返済額の割合(返済負担率・返済比率)が、規定の割合を超えない程度に限度額が設定されます。

【物件価格と頭金額・融資額の比率】

自己資金(頭金)と借入金額の比率を見て、自己資金率が低いほど審査が厳しくなる傾向にあります。

【その他のローン利用状況】

自動車ローンなどその他の融資を受けている場合は、それらを含めて限度額が算出されるため、その他ローンの利用が多いほど住宅ローンの借入可能金額は減ります。

【契約時・完済時の年齢】

契約時の年齢が金融機関の定める年齢を超えていると、融資が受けられない可能性があり、契約時点で若い方ほど有利な場合が一般的です。

【物件の担保評価額】

金融機関が対象物件を担保に入れる際の評価額によって、借入金額が左右されます。

新築住宅と中古住宅の違いによって大きく影響を受けるのが、「担保評価額」です。

住宅ローンの融資を受ける場合は、万が一返済できなくなった場合に金融機関が対象物件の売却金で返済金を補填するため、必ず物件を担保に入れる必要があります。

つまり、金融機関はその物件にいくらの価値があるのかを事前に査定し、その相当額を融資するということです。

その際に用いられるのが担保評価額で、「不動産評価額 × 担保掛目(各金融機関が設定し、通常は60~80%程度)」で求められます。

この際に用いられる不動産評価額とは、固定資産税などを算出するものとは異なり、市場価格を基に設定され、建物についてはその築年数が大きく関わります。

一般的には、新築住宅と比べて中古住宅の方が市場価格、つまり資産価値は低いため、担保評価額も少なくなり、必然的に借入金額に影響してしまうということです。

〈関連コラム〉

中古住宅のローン審査が通らない理由と対策|審査が通りやすい銀行はある?

中古住宅購入の流れと期間|リノベーション向き物件探しやローン選びのコツも解説

中古住宅の減価償却について基礎知識から計算方法・節税との関係性まで解説

中古住宅の築年数や条件によって審査に影響がある?

中古住宅購入の際に住宅ローンを利用する場合、新築住宅と比べると借入最長期間や借入可能金額に違いが出てきますが、審査についてはどうなのでしょうか?

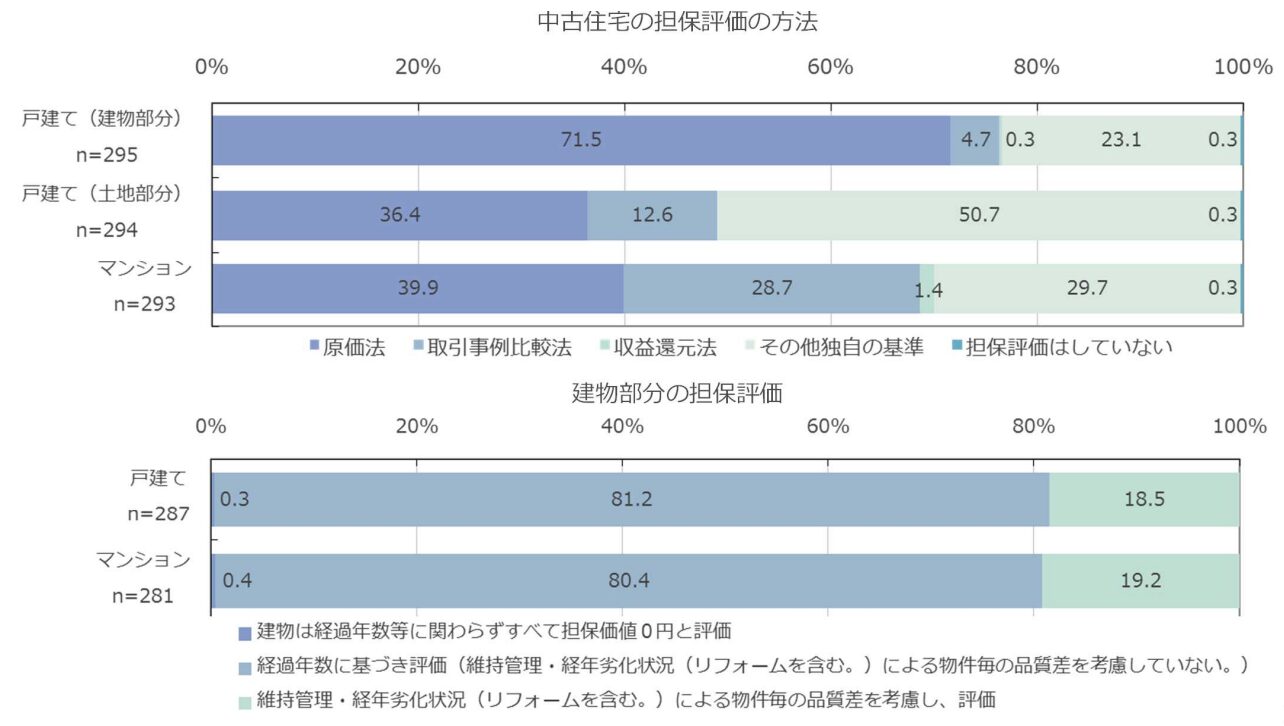

実は、融資対象物件が中古住宅の場合、担保評価方法に少々差が出ます。

通常、借入金額を決める担保評価額は市場価格がベースになりますが、昨今のリノベーション市場拡大に伴い、金融機関の担保評価方法に変化が現れているのです。

住宅金融支援機構が行った調査によると、中古の戸建住宅(建物部分のみ)や中古マンションでは原価法(建物を取り壊し、再建した場合にかかる費用に築年数による経年劣化を考慮して査定する方法)を用いるケースが大半ですが、「維持管理・経年劣化状況」を評価対象に加えているケースも20%近くあることが分かります。

つまり、築年数の古い住宅は、そのメンテナンス状況や劣化度合いが審査に多少なりとも影響する可能性があるということです。

また、対象物件の耐震性も審査対象とされており、現行の耐震基準から大きく劣る「旧耐震基準建物(1981年5月以前に建築確認を受けた建物)」は審査がさらに厳しくなりますし、現在では違法である「接道義務を果たしていない住宅」は再建築不可と判断され、そもそも融資対象にはなりません。

〈関連コラム〉

中古住宅の選び方!“リノベのプロ”が教える14のポイントを詳しく解説

「中古物件=審査が厳しい」と言うよりも、その物件の合法性や今までどれだけきちんとお手入れされてきたかが見られるということ。

中古物件でも住宅ローンの審査がスムーズに通るケースが大半なので、新築住宅以上に物件選びは重要なポイントとなります。

そのため、間取りや性能の良し悪しだけではなく、総合的に物件を評価できる会社へ相談することが重要と言えるでしょう。

〈おすすめコラム〉

中古住宅の手付金はフルローンに組み込める?払えない場合の対処法も解説

中古住宅を買う際に住宅ローンは“変動金利”と“固定金利”どっちがいい?|それぞれの特徴や金利タイプの選び方を解説

▶︎物件購入の資金計画・ファイナンシャルプラン無料相談はこちら

“住宅ローン控除”の適用期間が延長!中古住宅にかかわる2022年法改正の内容は?

住宅ローンを利用してマイホームを購入する方にとって、とても大きなポイントが「住宅ローン控除」ですよね。

この制度は、正式名称を「住宅借入金等特別控除」と呼び、融資を受けて不動産を購入した場合、確定申告をすることで年末時点の借入残高に対して一定の割合分が所得税・住民税から控除される制度です。

実は2022年に「税制改正大綱」は施行され、対象となる住宅の条件や控除割合などが変更されました。

【変更前】

● 築年数による制限

耐火構造(鉄筋コンクリート造など)の場合は「築25年以内」、非耐火構造(木造)の場合は「築20年以内」

● 控除期間

新築物件及び不動産会社による再販された中古物件(買取再販物件)は「最長13年」、その他の中古物件は「最長10年」

● 控除適用期間

原則として、2021(令和3)年12月31日までに入居すること

● 控除割合

年末時の借入残高の1%相当額が控除額

● 控除対象者の所得

新築住宅は「年収3,000万円以下」、中古住宅は「年収2,000万円以下」の人が対象

● 借入限度額

新築住宅は「3,000万円以下」、中古住宅は「2,000万円以下」

【変更後】

● 築年数による制限

耐火構造・非耐火構造ともに「新耐震基準(1981年6月以降に建築確認を受けている)」であること ▶︎「築年数」による制限は実質撤廃

● 控除適用期間

2025(令和7)年末日まで延長

● 控除割合

年末時の借入残高の0.7%相当額へ控除額が引き下げ

● 控除対象者の所得

新築・中古問わず「年収2,000万円以下」の人が対象と、所得要件が引き下げ

● 中古住宅への環境性能に応じた借入限度額上乗せ

「長期優良住宅」「低炭素住宅」「ZEH水準省エネ住宅」「省エネ基準適合住宅」の認定を受けている中古住宅は、借入限度額が2,000万円から3,000万円へ引き上げ

● 借入限度額

新築・中古問わず「2,000万円以下」へ、引き下げ

これら改正によって変更となった項目以外にも、以下の条件を満たしていなくてはいけませんので、中古住宅を住宅ローンで購入する際には必ず対象かどうかを確認してください。

- ・住宅ローンの返済期間が10年以上である

- ・ローン契約者本人が居住する物件である

- ・専有部分の床面積が50㎡以上である

- ・仕事場と兼用する場合は、居住用面積が総床面積の1/2以上である

2022年の税法改正は、低迷している経済の回復や、住宅の購入促進が背景にあります。

この制度を利用すると年間数十万円もの税金を控除される可能性もあるため、確実に利用できるように、中古物件を選ぶ際も必要条件を念頭に入れておきましょう。

〈関連コラム〉

中古マンション購入時には“住宅ローン控除”を|2022年改正内容からフル活用するための注意点

中古住宅購入と同時にリフォームすると住宅ローン控除は受けられない?e-taxや年末調整についても解説

中古住宅を購入したら確定申告しましょう|住宅ローン・現金購入の場合をそれぞれ解説

中古住宅の住宅ローンは築年数などの制限でリフォーム費用を含められないことがある

中古住宅のローン審査は厳しい?築年数による住宅ローン控除、リフォーム費混みや頭金なしローンについて

最近、中古住宅購入資金とリノベーション資金をまとめて一本化できるローン商品が増えています。

メリットは、低金利の住宅ローンでリノベーション資金も賄えるという点です。

そのほか、返済先が一本化することで住宅ローン控除の対象額が大きくなり節税にもなりますし、何より支払いが分かりやすく家計管理もしやすくなるでしょう。

ただし、どんな場合でも利用できる訳ではありません。

融資を受けるためには、物件購入とリノベーション開始時期が近いことが条件になっている場合がほとんどです。

そのため、中古住宅を購入してからじっくり時間をかけてリノベーション計画を始める場合はローンを一本化することが難しいかもしれません。

だからと言って、慌ててプランを立てるのも心配という方も多いはず。

そんな方は、物件探しの段階から並行してリノベーションの打ち合わせが始められる会社へ相談するのがおすすめです。

私たち“SHUKEN Re”では、中古物件探しから、住宅ローンなどの資金計画、リノベーションの設計・施工、アフターメンテナンスまでを、専門スタッフがお手伝いする“ワンストップリノベ”サービスをご用意しています。

「一体どうやって進めればいいか分からない」と不安な方は、まずSHUKEN Reまでご相談ください。

まとめ:住宅ローンで中古住宅を購入する際は物件選びが重要に

住宅ローンを使って中古住宅を購入する場合、築年数や立地条件などが借入可能金額や借入期間だけではなく、融資審査にも大きく影響します。

つまり、融資を受けて理想の住まいを手に入れたい方にとっては、中古物件選びが重要ということです。

物件によっては、住宅ローン控除の対象外となってしまうこともゼロではありません。

そのため、住宅ローン審査が不利にならず確実に住宅ローン控除を利用するためには、諸条件を理解した上でリノベーションに適した物件を選ぶ必要があります。

「初めてのマイホーム購入で不安」という方もご安心ください。

“SHUKEN Re”が、今まで培った知識と経験を踏まえて、リノベーションを前提とした中古物件探しをお手伝いさせていただきます。

オンラインでの無料相談も承っておりますので、「後悔のない物件探しをしたい」「住まいのトラブルを避けたい」という方は、どうぞお気軽にご相談ください。

電話で相談

電話で相談