公開日:2022-11-22 更新日:2025-01-22

中古マンション購入時には“住宅ローン控除”を|2022年改正内容からフル活用するための注意点

みなさんは中古マンションを住宅ローンで購入する際に、税控除が受けられるって知っていますか?

新築住宅のみのイメージがある方もいるかもしれませんが、実は中古物件でも対象となります。

しかし、その詳細を知らない方はまだまだ多いでしょう。

そこで、本コラムでは「住宅ローン控除」の最新情報や、損せずフル活用する方法、その他注意点について詳しくお話しします。

中古マンションの購入を検討している方は、ぜひ参考にしてください。

・2022年の税法改正によって、控除の割合引き下げや築年数の規定緩和などの変更がありました。

・住宅ローン控除をフル活用するためには、物件探し・ローン検討・返済などの場面において、気をつけなくてはいけないポイントがあります。

・howzlifeでは、中古物件探しからローン相談、リノベーション、アフターサービスまでまとめてお任せいただける「ワンストップリノベーション」をご用意しています。

目次

住宅ローン控除期間は10年?13年?

今までも、当コラムでは様々な視点から“住宅ローン控除”について解説してきました。

分かりやすく説明すると、住宅ローン(融資)を利用して住宅及び土地を購入した場合、年末時点での借入残高の1%相当分が、入居時から一定期間所得税・住民税から控除される制度のことです。

住宅ローン控除以外にも「住宅ローン減税」と呼ばれますが、法規上の正式名称は「住宅借入金特別控除」と言います。

〈関連コラム〉

中古住宅のローン審査は厳しい?築年数による住宅ローン控除、リフォーム費込みや頭金なしローンについて

中古住宅のリフォーム費用は?住宅ローン控除やリフォーム減税、補助金について

中古住宅購入と同時にリフォームすると住宅ローン控除は受けられない?e-taxや年末調整についても解説

インターネットなどで調べて見ると、その控除期間が“10年”もしくは“13年”と表記されており、一体どちらが正しいのか分かりづらいかもしれません。

期間の違いは、ずばり「新築住宅か中古住宅(既存住宅)かどうか」です。

2019(令和元)年の10月に施行された消費税増税に伴い、それまで控除期間が最長10年だったのが“新築住宅及び一部の中古住宅に限り”13年に延長されました。

当初は、2020年末日までに入居した場合のみが対象でしたが、その後令和3年度税制改正によって、2022(令和4)年末日まで延長期間が拡充されたのです。

ただし、この拡充でもあくまで対象の主は新築住宅であり、中古住宅が対象となるのは、下記の条件を満たした場合のみになります。

ここで言う“一部の中古住宅”というのは、不動産業者などが買い取って再販する中古住宅のことで、個人から個人へ売却する中古住宅は含まれません。

⑴住宅借入金等を有する場合の所得税額の特別控除について、次の特例措置を講ずる。

①住宅の取得等で特別特例取得に該当するものを購入した個人が、その特別特例取得をした家屋を令和3年1月1日から令和4年12月31日までの間にその者の居住の用に供した場合には、住宅借入金等を有する場合の所得税額の特別控除及び当該控除の控除期間の3年間延長の特例を適用できることとする。

(注)上記の「特別特例取得」とは、その対価の額又は費用の額に含まれる消費税等の税率が10%である場合の住宅の取得等で、次に掲げる区分に応じそれぞれ次に定める期間内にその契約が締結されているものをいう。

イ.居住用家屋の新築令和2年10月1日から令和3年9月30日までの期間

ロ.居住用家屋で建築後使用されたことのないもの若しくは既存住宅の取得又はその者の居住の用に供する家屋の増改築等令和2年12月1日から令和3年11月30日までの期間

(引用:財務省|令和3年度税制改正の大綱)

つまり、中古住宅や中古マンションを購入する場合は、その方法によって控除期間が変わると言うことです。

- 不動産会社が買い取った物件を再販している場合は最長13年

- 個人が不動産仲介会社を介して販売する中古住宅は最長10年

私たち“howzlife”は、お客様の物件を直接買い取り、再販も行っています。

リノベーション向きの物件をお探しの方はもちろん、売却を検討されている方もどうぞお気軽にご相談ください。

2022年の税法改正で何が変わる?

今年2022(令和4)年度、税制の大幅な改正がありました。

その中には、住宅購入に関わる「租税特別措置法等(所得税関係)の改正」、つまり住宅ローン控除に関する記載もあるため、これからマイホームを購入しようとしている方も決して無視できない内容です。

中古マンションを購入する際に関わる主な改定ポイントは以下の5つです。

ポイント① 控除適用期間が4 年延長

改正前までは、原則として2021(令和3)年12月31日までに入居することが条件でしたが、この期間がこの度の改正で2025(令和7)年末日までに延長されました。

そのため、これから物件を探し始める方も十分控除対象となり得ます。

ポイント② 控除割合が1%から0.7%へ引き下げ

元々は、年末時の借入残高の1%相当額が税金額から控除されていましたが、改正に伴ってその割合が0.7%へ引き下げられました。

ちなみに、新築住宅については借入限度額が3,000万円から2,000万円に引き下げられましたが、中古住宅については以前と同様に一律2,000万円のままです。

つまり、実質は改正に伴い総控除額は減ってしまうということになります。

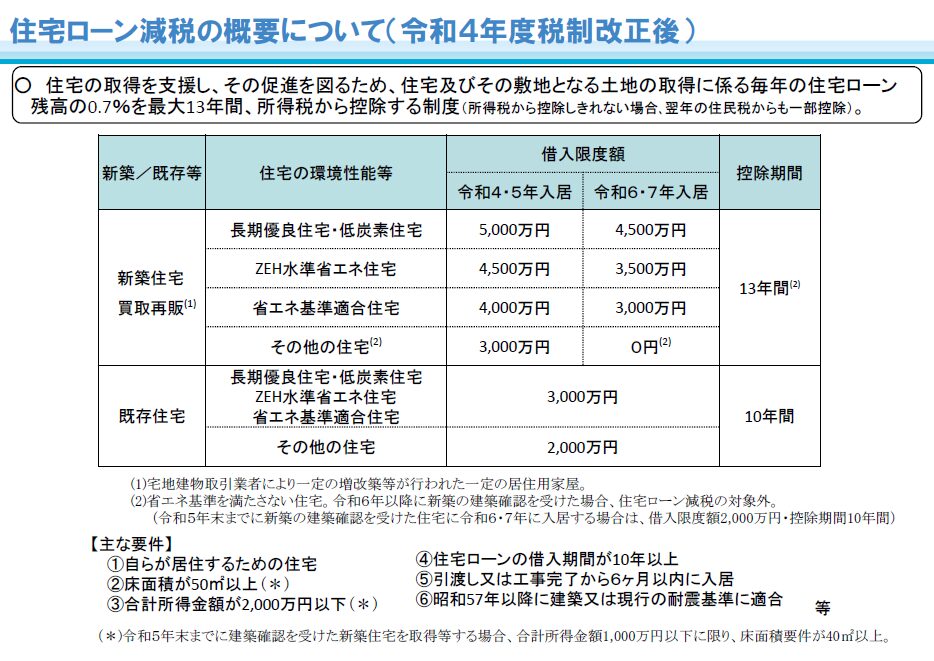

ポイント③ 中古住宅についても環境性能に応じて借入限度額を上乗せ

中古住宅(既存住宅)においても、その対象物件が環境的に高性能であると認定されている場合は、借入限度額(=控除対象額)が上乗せされます。

(引用:国土交通省|住宅ローン減税)

上の図にもあります通り、その条件は「長期優良住宅」「低炭素住宅」「ZEH水準省エネ住宅」「省エネ基準適合住宅」です。

特に中古マンションで関係するのが「長期優良住宅」で、一定の条件を満たしていると関係所管から認定を受けられます。

ポイント④ 中古住宅における築年数要件の緩和

中古マンションを購入して住宅ローン控除を受ける場合、今まではその物件の築年数が要件に含まれていました。

改正前は、一定の耐震性能を有している上で、非耐火建築物(木造または軽量鉄骨など)の場合で築20年以内、耐火建築物(S造またはRC造・SRC造)は築25年以内が条件でした。

しかし、改正後はこの基準が緩和され、構造種別問わず「昭和57年以後に建築された住宅 = 新耐震基準適合住宅」と一律化されました。

これによって、より多くの古いマンションが控除対象となったのです。

ポイント⑤ 適用対象者の所得要件引下げ

適用対象者の合計所得限度額が、改正前の3,000万円から2,000万円以下へ引き下げられました。

これはもちろん本業・副業問わず年間の総所得が対象となるため、給与所得(給与所得控除後の金額)や不動産所得、譲渡所得などが全て含まれます。

ただし、株式などの配当や売買益を特定口座源泉徴収あり口座で管理している場合は、それらの収益は算入されません。(参考:三菱UFJ銀行|新しい住宅ローン控除(減税)制度をくわしく解説)

〈参考ページ〉

国土交通省|住宅ローン減税

住宅ローン控除を利用する際の注意点は?フル活用するにはどうすればいい?

「控除額はたった0.7%だけ」と思う方も多いかもしれませんが、中古マンション購入には大きな資金を支払います。

そのため、0.7%と言っても決して少ない額ではありません。

せっかく制度を利用するなら、少しでも多くの控除を受けたいですよね。

そこで、ここでは制度をフル活用するためのポイントや注意点を紹介します。

その① 控除要件を満たした物件かどうかを購入前に確認

「中古マンションをローンで買ったら税控除が受けられる」と表面上の情報だけしか把握していないと損してしまうかもしれません。

いざ控除を受けようとしても、そもそも物件が対象外の可能性もあるからです。

現時点での中古マンションに関わる控除要件は以下の通りです。

- ① 住宅ローンの返済期間が10年以上であること。

- ② ローン契約者本人が居住する物件であること。

- ③ 専有部分の床面積が50㎡以上であること。

- ④ 仕事場と兼用する場合は、居住用面積が総床面積の1/2以上であること。

- ⑤ 合計所得金額が2,000万円以下であること。

- ⑥ 物件が昭和57年以降に建設されていること。

このうちの1つでも要件を満たしていなければ、税控除の対象とはなりません。

まずは、全てが当てはまっているかを十分確認しましょう。

その② ペアローンの場合は借入割合と物件所有割合に注意

ペアローンとは、共働きのご夫婦などがそれぞれで所得額に応じたローンを組み、一つの物件を購入することを言います。

その場合、借入割合と物件の所有割合が等しくないと、満額の控除を受けられない場合があるので注意しましょう。

例①)3,000万円の中古マンションを夫婦それぞれ1,500万ずつ借り入れて購入し、所有権を1:1とした場合 → 住宅ローン借入割合と所有権割合が同じ比率であるため、控除対象額は夫婦共に1,500万円満額

例②)3,000万円の中古マンションを夫2,000万円・妻1,000万円の借り入れで購入し、所有権を1:1とした場合 → 住宅ローン借入割合が2:1で所有権割合が1:1なので、一部が夫から妻への贈与とみなされてしまい、夫の控除対象額が1,500万円となる可能性が高い → つまり、ローン500万円分の控除が受けられない

〈参考ページ〉

国税庁|共有の家屋を連帯債務により取得した場合の借入金の額の計算

その③ 繰り上げ返済する際は金利に注意

中古マンションの場合は、借入限度額が2,000万円という上限がありますが、購入物件によってはそれを上回る額のローンを組むことになるでしょう。

その場合、「金利が安い間に少しでも多く返済したい」「早めに完済したい」と思い、繰上げ返済を検討する方も少なくありません。

ただし、闇雲にどんどん返済してもかえって損してしまう可能性があります。

繰上げ返済額や金利についてしっかり確認しましょう。

ポイントは大きく3つあります。

- ・繰上げ返済する額は、控除対象の借入限度額を超えている分に留める。(ローンの返済期間が10年を下回ると、控除が終了してしまう)

- ・ローン金利が0.7%以下であれば、無理せず繰上げ返済しない。(ローンを残しておけば置くほど金利返済分を控除額が上回り利益が出る)

- ・ローン金利が0.7%以上の場合は、繰上げ返済を年明けにまとめてする。(控除額の計算は年末の借入残高で算出される)

繰上げ返済したい場合でも、少しの工夫でより多くの控除が受けられますので、一時の気持ちだけで早まらず、慎重に検討してください。

その④ 借り換えの際には控除額と利息削減額を比較検討

金利を少しでも抑えることを目的に、ローンの借り換えを検討する方もいますが、その際には控除額と利息削減額を天秤にかけて、果たして本当に得なのかを慎重に見極めましょう。

特に、借り換え前より多くの融資を受ける場合は要注意です。

借り換え後の方が融資金額が少ない場合は問題ありませんが、借り換え後の方が金額が大きい場合は、以下のように控除額が算出されます。

借り換え後の年末借入残高 × 借り換え前の借入残高 ÷ 借り換え後の借入額 = 控除対象額

例)1,500万円の借入残高を残した状態で、1,800万円の借り換えをし、そこから300万円返済済みの場合

(1,800万円 – 300万円)× 1,500万円 ÷ 1,800万円 = 1,250万円(=借入残高満額は控除対象にならない)

このように、借り換えしたことによって控除対象額が減ってしまう可能性もありますので、どれだけ金利額を落とせるかと10年間でどれだけ控除が受けられるのかを比較し、よりお得な方法を選びましょう。

〈参考ページ〉

国税庁|No.1233 住宅ローン等の借換えをしたとき

その⑤ 長期優良住宅の認定マンションなら借入限度額が上乗せ

先ほども少しお話ししましたが、購入した物件が「長期優良住宅」として認定されている場合は、対象となる借入限度額が2,000万円から3,000万円まで上乗せされます。

つまり、より多くの控除を受けられるということです。

中古マンションの認定条件(1棟全体)は以下の通りです。

- ・規定以上の劣化対策がされているか

- ・規定以上の高い耐震性をもっているか

- ・規定以上の省エネ性能をもっているか

- ・間取りの可変性を兼ね備えているか

- ・バリアフリーに配慮しているか

- ・良好な居住環境に配慮しているか

- ・専有面積が40㎡以上であるか

- ・維持保全計画が作成されているか

- ・災害時に配慮しているか

(参考:国土交通省|長期優良住宅のページ)

中古マンションの市場には、まれにこの長期優良住宅の認定を受けている物件も出回っていますので、気になる方は不動産仲介業者へ相談してみましょう。

中古マンション探しから理想の住まいの完成までをトータルでお手伝いします

SHUKEN Reのワンストップリノベーションは、中古物件探しからスタートするワンストップサービスです。

家族だけで中古住宅を探してからさらにリフォームを依頼する会社を見つけるという方法は効率が良いとは言えません。

その上に、予算オーバーになってしまったり、理想の間取りや内装にならなかったりする恐れがあります。

「中古住宅購入とリフォームはセットで依頼する」という方法が、最も効率が良く失敗のない方法です。

中古住宅をリノベーションして家族の住まいにするという計画を効率よく進めるためには、物件探しからリノベーションまでを一括して依頼できる会社を探すことが早道。

専門的な知識がないと判断し難い戸建て住宅の耐震性や、構造部の状態を把握した上での優良物件、家族の希望する間取りへの変更が可能な中古住宅に関する提案が受けられます。

提案された耐震や住宅の劣化状態に不安がなく、なおかつ理想の間取りが実現できる家の中から、家族が選んだ中古住宅を理想の家にする為の計画が作られていきます。

この方法であれば、後悔するような中古住宅を購入する心配がない上に、家族の暮らし方や価値観、好みに合った新しい住まいが必ず実現するはずです。

私たちSHUKEN Reは、中古物件探しからリノベーションまで一貫してお役に立ちます。

予算立てやローンの組み方などのご相談もお受けしていますので、お気軽にお問い合わせください。

まとめ:中古マンションを購入するなら住宅ローン控除を活用してお得に

中古マンションの購入には、多額の資金が必要となるため、多くの方が住宅ローンを利用するはずです。

2022年の税法改正に伴って“住宅ローン控除”の対象期間が延長されましたので、これから購入を検討する方も是非制度を活用しましょう。

ただし、活用する際には詳細まで理解しておかないと、満額の控除が受けられない可能性もあります。

是非、仕組みや決まりを理解して、できるだけ多くの控除が受けられるようにしてください。

私たち“SHUKEN Re”は、後悔のない物件探しや、スタイリッシュでニーズに沿ったリノベーションを専門スタッフがお手伝いさせていただきます。

オンラインでの無料相談も承っておりますので、これからマイホーム探しを始める方も、是非一度私たちまでご相談ください。

電話で相談

電話で相談