公開日:2023-03-12 更新日:2025-04-22

中古住宅の資金贈与で贈与税の非課税枠はいくら?親から支援を受ける時の税金対策を解説

中古住宅に限らず、住宅購入やリフォームには大きな金額がかかるため、親御さんから購入資金の援助(贈与)を受ける予定という方もいるかもしれません。

通常、親から財産の贈与を受けた場合は「贈与税」がかかりますが、

両親や祖父母からの住宅新築・取得・リフォームのための資金であれば、一定の要件を満たすことで贈与税が非課税になる特例(住宅取得等資金贈与に係る非課税措置)があります。

今回は、中古住宅の購入やリフォーム前に知っておきたい、住宅資金として贈与を受けたときの贈与税の特例制度について詳しく解説します。

また、同じように住宅資金を贈与された時の贈与税の負担を減らせる「相続時精算課税制度」や、特例を利用する際の注意点も解説しますので、参考にしてくださいね。

・住宅取得等資金の贈与税の特例や、相続時精算課税制度を使って両親や祖父母からマイホーム資金の援助(贈与)を受けられれば、頭金を増やしてローン返済を軽くするのに有効です。

・資金援助を受けるなら、贈与税に関する制度や特例のメリット・デメリットを理解した上で、適切な選択をするのがポイントです。

・住宅購入にあたっての資金計画は、信頼できる不動産会社やFP(ファイナンシャルプランナー)に相談しながら計画を立てるのがおすすめです。

目次

住宅取得等資金の贈与税の特例とは

住宅取得等資金の贈与税の特例(非課税措置)とは、両親や祖父母などの直系尊属から住宅新築・取得・リフォームのための資金贈与を受けた場合、一定の要件を満たすことで贈与税が非課税になるという特例です。

通常、財産の贈与を受けた場合は「贈与税」がかかります。

贈与税の課税方法には「暦年課税」と「相続時精算課税」の2つがありますが、

例えば暦年課税の場合、1人の人が1月1日から12月31日までの1年間にもらった財産の合計額に贈与税が課税されます。

ちなみに、贈与税には年間110万円の基礎控除があり、1年間にもらった贈与の合計額が110万円以下なら贈与税はかかりません。

しかし、住宅の新築や購入、リフォームにはまとまった資金が必要になることが多いため、基礎控除を超えた贈与でも一定額までは贈与税を非課税にする特例があるのです。

特例の非課税枠は

| 贈与を受ける期限 | 省エネ住宅等 | それ以外の住宅 |

|---|---|---|

| 令和4(2023)年1月1日から 令和5(2024)年3月31日まで |

1,000万円 | 500万円 |

となっており、この金額が年間の基礎控除額にプラスされて非課税になります。

特例を使うと節税できる贈与税はいくら?

例えば、省エネ住宅等にあてはまる中古住宅の購入で、親から1,000万円の住宅資金の贈与を受けた場合、

特例を適用せず、通常の暦年課税で贈与税額を計算すると

1,000万円 - 110万円(基礎控除額) = 810万円(課税される金額)

↓

810万円 × 30%(税率) - 90万円(控除額) = 153万円

となり、153万円もの贈与税がかかります。

(参考)No.4408 贈与税の計算と税率(暦年課税)|国税庁

ここで、住宅取得等資金の贈与税の特例を使えば、

1,000万円 + 基礎控除の110万円 = 1,110万円までは非課税になるので、贈与税はかかりません。

このように、特例を使って非課税枠の範囲内で贈与を受けて、住宅ローンの頭金を増やせれば、その分総返済額や月々の返済額を減らせて、なおかつ贈与税を支払う必要もなくなるのは大きなメリットですよね。

①2022年度税制改正で非課税枠が縮小

2022年度(令和4年度)の税制改正で、非課税枠が省エネ住宅等はそれまでの1,500万円⇒1,000万円に、それ以外の住宅では1,000万円⇒500万円の贈与までに限度額が縮小されました。

②期限は2023年12月31日の贈与まで

この特例制度の期限は令和5(2024)年12月31日までの贈与が対象です。住宅購入で特例の利用を考えている方は、早めに親や親族、不動産会社などに相談しておきましょう。

住宅取得等資金の贈与税の特例を受ける要件は?

次に、特例を受けるための要件について確認していきましょう。

①特例を受けられる人の要件

特例を受けられる人の主な要件は以下の通りです。

・直系尊属からの贈与

両親以外に祖父母からの贈与にも適用できます。

なお、配偶者の父母や祖父母は直系尊属にあたりませんが、養子縁組をしている場合は直系尊属にあたります。

・贈与を受けた年の1月1日時点で18歳以上

令和4年3月31日以前の贈与については20歳以上が要件です。

・贈与を受けた年の合計所得金額が2,000万円以下

適用を受ける家屋の床面積が40㎡以上50㎡未満の場合は、合計所得金額が1,000万円以下に条件が緩和されます。

源泉徴収票の場合なら「給与所得控除後の金額」に記載されている金額がその年の合計所得金額です。

・贈与を受けた年の翌年3月15日までに贈与された資金の全額を住宅新築・購入・リフォーム等に充て、12月31日までにその家屋に居住する

また、このほかにもいくつかの要件があります。

(参考)No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁

②特例を受けられる住宅の要件

人に関する要件のほかに、次のような住宅の要件もあります。

- ・家屋の床面積が40㎡以上240㎡以下で、床面積の半分以上が受贈者の居住に利用される

- ・日本国内にある家屋

床面積の要件を満たしていれば、店舗併用住宅や賃貸併用住宅などにも適用できます。

住宅の要件【省エネ住宅等に該当する要件】

新築・購入・リフォームする住宅が「省エネ住宅等」にあてはまる場合は、非課税枠が1,000万円になります。

「省エネ住宅等」は、一定以上の省エネ性能や耐震性能、バリアフリー性能が証明された住宅のことを指します。

具体的には、次の3つのうちいずれかを証明できることが要件です。

- ①断熱等性能等級4以上もしくは一次エネルギー消費量等級4以上であること

- ②耐震等級(構造躯体の倒壊等防止)2以上もしくは免震建築物であること

- ③高齢者等配慮対策等級(専用部分)3以上であること

省エネ基準への適合は、住宅性能証明書など指定された書類を贈与税の申告書に添付することで証明します。

(参考)「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし|国税庁

住宅の要件【中古住宅の場合】

取得する住宅が中古住宅の場合は、面積の要件に加えて、現行の耐震基準に適合していることが求められます。

令和4(2022)年度の税制改正前は、築年数の要件がありましたが、

改正後は「登記簿上の建築日が昭和57(1982)年1月1日以降の家屋」であれば新耐震基準に適合しているとみなされ、特例が利用できるようになりました。

また、それ以前に建築された家屋の場合は、

耐震基準適合証明書などを取得して新耐震基準に適合していることを証明するか、取得日までに耐震改修を行って新耐震基準に適合させる※必要があります。

※改修前に都道府県知事などに申請し、贈与を受けた翌年3月15日までに耐震改修により新耐震基準への適合が耐震基準適合証明書などで証明できるようになった場合に要件を満たします。

リフォーム(増改築)の場合も要件を満たせば特例を受けられる

事例を見る:Case34「SQUARE -抜けるようなリビングを持つ家-」

住宅の新築や購入だけでなく、リフォームやリノベーション(増改築)の場合も、要件を満たせば贈与税の特例を受けられます。

<増改築(リフォーム・リノベーション)の適用要件>

- ・リフォーム後の家屋の床面積が40㎡以上240㎡以下で、床面積の半分以上が受贈者の居住に利用されること(マンションなどの区分所有建物の場合は専有部分の床面積になります)

- ・受贈者が所有し、住んでいる家屋に対しての工事であること

- ・一定の工事に該当することが指定の書類(確認済証・検査済証・増改築等工事証明書のいずれか)で証明されること

- ・工事費用が100万円以上で、費用の半分以上が、受贈者が住んでいる部分の工事に使われたものであること

中古住宅の購入と同時に省エネリフォームすれば非課税枠が増やせる

中古住宅は、そのままでは省エネ等住宅の基準を満たさない場合でも、購入と同時に基準を満たすようにリフォームすることで、非課税枠を1,000万円に増やせます。

購入と同時にリフォーム・リノベーションを考えているなら、内装や設備・間取りの一新だけでなく、室内の快適な温熱環境の実現や結露対策、劣化対策にもなる断熱リフォームや耐震リフォームを施すのがおすすめです。

〈関連コラム〉

・中古住宅は“耐震補強リノベーション”で地震対策。費用目安も解説

・戸建の“耐震補強”リノベーションはここがポイント!費用から方法まで解説

・リノベーションは国と地方の補助金を活用|バリアフリー化、断熱性能アップ等をお得に

【東京】中古住宅の省エネリフォーム補助金情報

省エネリフォームについては東京都独自の補助金が利用できる場合があります。

省エネ等住宅に適合させたいと考えている場合は、補助金の利用も検討してみましょう。

【東京都】既存住宅における省エネ改修促進事業

中古住宅で、要件を満たして高断熱窓・ドアへの改修を行うと補助金が受けられる制度です。

申請受付期間は令和7年3月31日まで(令和7年9月30日までに設置完了)となっています。

| 助成率 | 上限額 | |

|---|---|---|

| 高断熱窓 | 助成対象経費の1/3 ※1,000円未満切り捨て |

1戸あたり100万円 |

| 高断熱ドア | 助成対象経費の1/3 ※1,000円未満切り捨て |

1戸あたり16万円 |

さらに、併せて太陽光発電設備を設置する場合には上乗せして補助されます。

この他にも、東京都では省エネに関する補助金や助成制度がありますので、下記のリンクからチェックしてみてください。

また、中古住宅を断熱リフォームやバリアフリーリフォームする場合、国が主導する以下の補助金も利用できます。

国の補助金と東京都の補助金を合わせて利用する場合は、都の補助金の補助額の上限が変わりますので、リフォームを依頼する施工業者に相談しておきましょう。

「先進的窓リノベ事業」補助金制度(経済産業省・環境省)

窓の断熱改修(リフォーム)に対する補助金制度です。

実施する補助対象工事の内容に応じて、一戸当たり最大200万円まで補助が受けられます。

(参考)先進的窓リノベ事業専用サイト

「こどもエコすまい支援事業」補助金制度(国土交通省)

住宅のリフォームにあたって、「こどもエコすまい支援事業者」と契約し、対象となるリフォーム工事をする場合、リフォーム箇所に応じた補助が受けられます。

対象となる工事は主に2種類に分かれていて、要件を満たす省エネリフォームを実施する場合、同時に実施するバリアフリー工事なども補助の対象となる場合があります。

- A.開口部の断熱リフォーム、屋根・天井・外壁・床などの断熱リフォーム、エコ住宅設備(高効率給湯器など)の設置(いずれか必須)

- B.子育て対応・防犯性向上・バリアフリー改修・空気清浄機能・換気機能付きエアコンの設置リフォーム瑕疵保険等への加入(Aと同時に実施する場合のみ補助)

補助金の上限は原則1戸あたり30万円ですが、以下の要件を満たす場合、上限額が引き上げられます。

- ①子育て世帯または若者夫婦世帯の場合(マイホームに対する工事であることが条件)

- ②自ら居住するために購入した既存住宅に行うリフォーム工事である場合

①と②両方に該当する場合は上限額が60万円に、①のみに該当する場合は45万円に引き上げられます。

「給湯省エネ事業」補助金制度(資源エネルギー庁)

家庭用燃料電池(エネファーム)や電気ヒートポンプ・ガス瞬間式併用型給湯機(ハイブリッド給湯機)・ヒートポンプ給湯機(エコキュート)などの高効率給湯器を設置する場合に受けられる補助金です。

購入の他にリースの場合も補助対象となります。

補助金の申請手続きは施工業者やリース事業者が代行するため、事前にリフォームを依頼する施工業者に相談しておきましょう。

(参考)給湯省エネ事業専用サイト

住宅取得等資金の贈与税の特例は「相続時精算課税制度」と併用できる

ここで、住宅取得時の贈与に関して利用できるもう1つの制度「相続時精算課税制度」についても紹介します。

相続時精算課税制度とは、贈与により財産を取得した場合に、その財産の価額の累積が2,500万円以下※であれば贈与税をゼロにするという制度です。

※贈与を受けた財産の価額の累積2,500万円を超える場合は、その超える部分の金額に対して一律20%の税率で贈与税を計算して納付します。

そして、後に相続が発生した時、相続時精算課税制度を利用して非課税になった財産の累積額を相続財産に加算し、相続税が課税されるという仕組みになっています。

つまり、この制度は生前贈与の2,500万円分までは贈与税を払わなくて良い代わりに、相続が発生した時には、贈与税を非課税にしてもらった額も含めて相続税を計算しますよ、という制度です。

いわば、今支払わなくてはいけない贈与税を、相続時まで先送り※できるようなイメージです。

※相続税の税率は贈与税とは異なるため、実際の相続税額は贈与税額とは異なります。

(参考)No.4155 相続税の税率|国税庁

この税度は節税としては向いていませんが、住宅購入などの場合は大きな金額が必要なので、贈与を受けた時点での贈与税の負担がなくなるのは大きなメリットになりますね。

そして、この相続時精算課税制度と住宅取得等資金の贈与税の特例は併用ができます。

相続時精算課税制度の非課税枠2,500万円と、住宅取得等資金の贈与税の特例最大1,000万円で、

最大3,500万円までの贈与が非課税になります。

このうち、住宅取得等資金の贈与税の特例を使って贈与を受けた分は、相続時の財産に含める必要はありませんので、相続税もかかりません。

相続時精算課税制度を利用する時のポイント

相続時精算課税制度にはいくつかの条件があります。

- ・60歳以上の親から18歳以上の子ども(養子も含まれる)および孫への贈与(親と子および孫の年齢は、贈与があった年の1月1日で判定)。

- ・その財産を取得した年の翌年2月1日から3月15日までの間に納税地の所轄税務署に届出書を提出する

- ・この制度を一度選択すると、暦年課税に戻すことはできない※

※ただし、利用は贈与者ごとに選択できるため、例えば父からの贈与についてはこの制度を選択し、母からの贈与については従来の制度(暦年課税)による、といった選択が可能です。

また、現行の相続時精算課税制度には年間の基礎控除がありませんでしたが、令和5年度の税制改正で、相続時精算課税制度にも年間110万円の基礎控除が創設される予定となったため、年間の贈与額が110万円以下であれば翌年の申告が不要になります。

住宅取得等資金の贈与税の特例を受けるための手続き方法

事例を見る:Case23「じぶん価値の家 NOBLE BROOKLYN」

非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

- ・非課税の特例の適用を受ける旨を記載した贈与税の申告書

- ・戸籍謄本(贈与者が受贈者の直系尊属に該当することを証明する書類)

- ・源泉徴収票など合計所得金額を明らかにする書類

- ・新築や取得・リフォーム工事の契約書の写し

- ・家屋に関する登記事項証明書(申告書に不動産番号等を記入すれば省略可能)

上記の主な書類のほか、省エネ等住宅や中古住宅、リフォームの場合などそれぞれに必要な書類があります。

省エネ等住宅の証明書類

省エネ住宅等の1,000万円の非課税枠を利用する場合は、住宅性能証明書、建設住宅性能評価書の写し、住宅省エネルギー性能証明書などの証明書の添付が必要です。

中古住宅の場合の必要書類

中古住宅で昭和57(1982)年1月1日以降に建築された住宅の場合は、a~cのいずれかの書類が必要です。

- a 耐震基準適合証明書

- b 建設住宅性能評価書の写し(耐震等級に係る評価が等級1、2または3であるもの)

- c 既存住宅売買瑕疵担保責任保険契約が締結されていることを証する書類

中古住宅で耐震改修をする場合の必要書類

新耐震基準に適合しない中古住宅で、取得日までに耐震改修を実施する場合は、以下の申請書や証明書が必要です。

| 申請書等 | 証明書等 | |

|---|---|---|

| a | 建築物の耐震改修の計画の認定申請書 | 耐震基準適合証明書 |

| b | 耐震基準適合証明申請書(仮申請書) | 耐震基準適合証明書 |

| c | 建設住宅性能評価申請書(仮申請書) | 建設住宅性能評価書の写し |

| d | 既存住宅売買瑕疵担保責任保険契約の申込書 | 既存住宅売買瑕疵担保責任保険契約が締結されていることを証する書類 |

増改築(リフォーム・リノベーション)する場合の必要書類

リフォームなどの場合は、一定の工事に該当することが証明できるa~cのいずれかの書類が必要です。

- a 確認済証

- b 検査済証

- c 増改築等工事証明書※

※工事が給排水管または雨水の侵入を防止する修繕の場合は、リフォームかし保険の付保証明書も必要です。

住宅取得等資金の贈与税の特例を利用する場合の注意点

・住宅ローン控除を利用する場合の注意点

毎年の住宅ローン残高の0.7%を、10年間にわたって所得税や住民税から控除できる「住宅ローン控除」は、住宅取得資金贈与の特例と併用が可能ですが、1つ注意点があります。

それは、「住宅ローンの年末残高」が、「物件価格から贈与税の非課税を受けた額を引いた金額」を超えた分は、住宅ローン控除が適用されないという点です。

例えば、物件価格が3,000万円の住宅を、親から1,000万円の贈与を受けた上で住宅ローンを3,000万円で組んで購入すると、

住宅ローン年末残高の3,000万円全てに住宅ローン控除が適用されるのではなく、物件価格3,000万円から贈与分の1,000万円を引いた2,000万円に住宅ローンが適用されるということになります。

つまり、物件価格と贈与額をプラスした金額以上の住宅ローンを組むと、住宅ローン控除の控除額が少なくなってしまうというデメリットになります。

・贈与を受けるタイミングに注意

特例が適用されるのは、贈与を受けた資金を充てて住宅を新築・購入・リフォームした場合に限ります。

つまり、住宅ローンを組んで住宅を購入し入居したあとで贈与を受けて、住宅ローンの返済に充てた場合などは適用されないので、贈与を受けるタイミングには注意しましょう。

・2人以上から贈与を受けても非課税枠は受贈者1人につき最大1,000万円まで

非課税枠は受贈者1人につき最大1,000万円までとなっているので、例えば父から1,000万円、母から1,000万円で合計2,000万円の贈与を受けても、非課税枠は最大1,000万円です。

また、夫と妻がそれぞれの親から1,000万円ずつ贈与を受けた場合は、住宅を共有名義にして新築・購入・リフォームすれば夫と妻それぞれの非課税枠を合わせて最大2,000万円までの非課税となります。

・贈与を受けて土地だけを購入した場合は適用外

主に住宅新築のケースですが、例えば贈与を受けた資金は土地の購入に充て、建物は住宅ローンで建築した場合などには適用できないため注意が必要です。

・贈与日・金額などを証明する契約書を交わそう

これまでに解説した通り、特例の利用・有効活用には贈与のタイミングや金額が重要になってきます。

そこで、贈与を受ける両親や祖父母との間で「贈与契約書」を作成し、贈与する金額や口座振込をする日時を明記しておくことをおすすめします。

贈与契約書の作成は、インターネットで雛形をダウンロードする方法もありますし、振込をする金融機関に相談しても良いでしょう。

・申告期限、入居期限に注意

住宅取得等資金の贈与税の特例を利用するには、贈与を受けた翌年の2月1日から3月15日までの間に、一定の書類を添付して申告書を提出しなければなりません。

また、申告をしても贈与を受けた翌年の12月31日までに入居していない場合は、原則として制度を利用できなくなり、修正申告をしなければなりませんので注意しましょう。

まとめ|中古住宅購入は贈与時の特例も検討しながら資金計画を立てよう

住宅取得等資金の贈与税の特例や、相続時精算課税制度を使って両親や祖父母からマイホーム資金の援助(贈与)を受けられれば、頭金を増やしてローン返済を軽くするのにも有効です。

ですが、税金に関する各種制度は複雑なため、どの方法が最適なのか、自分たちだけで見極めるのはなかなか難しいかもしれません。

住宅購入にあたっての資金計画は、今回解説した贈与の特例や注意点も踏まえて、信頼できる不動産会社やFP(ファイナンシャルプランナー)に相談しながら計画を立てるのがおすすめです。

東京・千葉・神奈川の中古住宅の購入・リノベーションはSHUKEN Reにお任せください

私たちSHUKEN Reは、東京・千葉・神奈川を中心としたリノベーション専門の不動産会社です。

SHUKEN Reでは、物件担当者は全員が宅建士やFPの資格を所持しています。

皆様の現在の収入や家族構成、家計、将来のライフプランなどを総合した物件選びや、住宅購入後も無理なく返済を続けられる資金計画やローンの選び方、幸せな住生活を実現するためのアドバイスをいたします。

各種ポータルサイトの掲載物件を一度に検索、比較検討、お問い合わせまでワンストップでできる独自の物件検索システムもご用意しています。

※ご相談時にご利用登録(無料)と、操作方法のご案内を差し上げます。

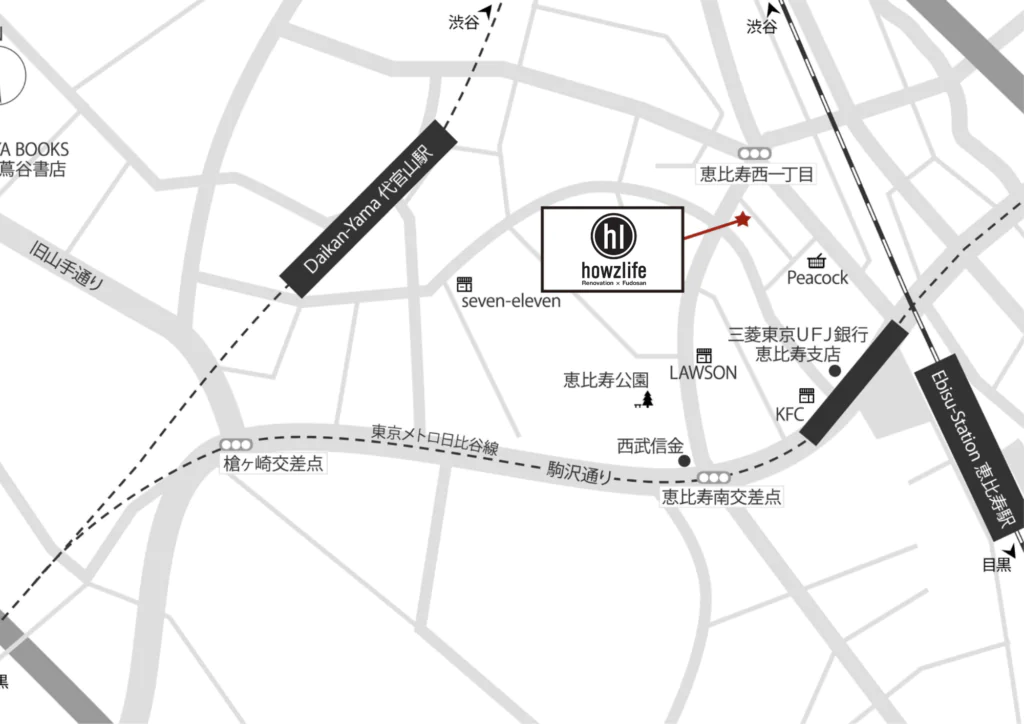

また、渋谷区恵比寿のショールームを兼ねたショップでは、ご希望の物件の条件やリノベーション内容についてより詳しくご相談いただける無料相談会も開催しております。

<howzlife SHOP>

〒150-0021

東京都渋谷区恵比寿西1-5-1

TEL:03-5784-1351/FAX:03-5784-1352

営業時間:9:00~18:00

定休日:火・水・祝日

※完全予約制

<アクセス>

・JR/東京メトロ 恵比寿駅 徒歩5分

・東京メトロ 代官山駅 徒歩8分

※お車でお越しの際は近隣の有料駐車場をご利用ください

無料相談会については下記のバナーからぜひお気軽にお問い合わせください。

電話で相談

電話で相談