公開日:2024-02-04 更新日:2025-04-22

【中古住宅の減税制度一覧】住宅ローン控除とリフォーム減税の条件・注意点

「中古住宅の購入でも減税特例の対象になるの?」と疑問に思う方も多いでしょう。

また、中古住宅購入と併せてリノベーションを検討している方は、さらに利用できる制度が気になりますよね。

そこで、今回は中古住宅の購入・リフォームに関連する減税制度を一挙に紹介します。

制度を利用する際の注意点やポイントについてもお話ししますので、これからマイホーム計画を始める方は、ぜひ参考にしてください。

・中古住宅の購入やリフォームをすると、いくつもの減税制度を利用できます。

・減税制度によって要件が異なりますので、事前に概要を把握しておくことが重要です。

・中古住宅の購入やリフォームを検討している方には、減税制度やローンなどの資金計画から、設計施工、アフターメンテナンスまで、総合的に相談できるワンストップリノベーション会社がおすすめです。

目次

中古の住宅・マンション購入に係る減税制度|所得税・固定資産税・都市計画税・登録免許税

リフォーム・リノベーション事例を見る:Case167「Quality of Life」

まずは、中古住宅や中古マンションを購入する際に利用できる減税制度を紹介します。

制度によって控除対象となる税金は、「所得税」「固定資産税」「都市計画税」「登録免許税」と異なり、要件も様々です。

購入前にそれぞれの概要を把握しておいてください。

「所得税|住宅ローン減税(住宅借入金等特別控除)」

最も知られているのが、住宅ローンの融資を受けた場合に利用できる「住宅ローン控除」ですよね。

制度の正式名称は、「住宅借入金等特別控除」で、新築・中古住宅問わず、一定要件を満たした場合に、一定期間、各年分の所得税額から控除を受けられます。

一般的な中古物件を購入した場合、最長10年間、対象借入金額2,000万円以内に対して一律で0.7%分の控除を受けられます。

認定長期優良住宅やZEH水準省エネ住宅を購入した場合は、対象借入金額の上限が3,000万円に引き上げられます。

【住宅ローン控除の対象となる主な要件】

- ・税申告者が住宅ローンを利用して中古住宅の取得をした本人であること

- ・対象となる中古住宅の取得日から6か月以内に申告者本人が住み始めていること

- ・申告者が、特別控除を受ける年の12月31日まで継続して住んでいること

- ・その年分の合計所得金額が、2,000万円以下であること

- ・住宅ローン借り入れ期間が10年以上であること

- ・贈与で譲り受けた住宅でないこと

- ・建築時期が昭和57年1月1日以降であること(基準日以前の場合は救済措置あり)

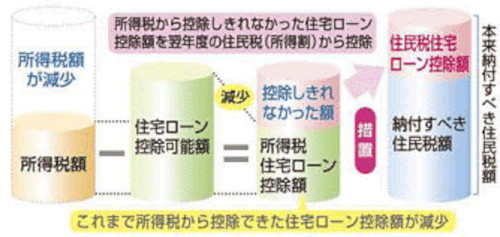

ちなみに、所得額によっては所得税から控除しきれない場合もありますが、その際は住民税より控除されます。

(引用:総務省|新築・購入等で住宅ローンを組む方・組んでいる方へ 個人住民税の住宅ローン控除がうけられる場合があります。)

そして、住宅のリフォームや買取再販住宅の購入でも、住宅ローン減税は利用できます。

ただし、その場合は追加で「増改築工事証明書」の提出が求められます。

「固定資産税・都市計画税|住宅用地の特例」

住宅用地の特例では、新築住宅・中古住宅問わず、課税標準の特例措置が受けられます。

住宅用地とは、以下の条件に当てはまる土地を指します。

・専用住宅が建つ土地で、住宅床面積の10倍までの土地

・併用住宅(居住部分の割合が1/4以上の建物)が建つ土地で、建物の階数など別に定められている倍率以内の土地

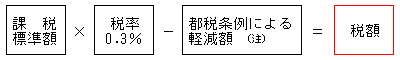

特例措置の対象となる固定資産税は税率1.4%、都市計画税は税率0.3%としている自治体が多く、税額算出には「課税標準額」が用いられます。

この課税標準額を、住宅用地の場合は通常よりも少なくできるため、税額を抑えられるのです。

課税標準額に適用される割合は、住宅用地の種類や広さ、控除される税金によって異なります。

| (税金の種類) | 小規模住宅用地

(住宅1戸につき200㎡以内) |

一般住宅用地

(小規模住宅用地以外) |

| 固定資産税 | 土地価格 × 1/6 | 土地価格 × 1/3 |

| 都市計画税 | 土地価格 × 1/3 | 土地価格 × 2/3 |

(参考:東京都主税局|固定資産税・都市計画税(土地・家屋))

「登録免許税|土地売買・住宅所有権の保存登記に係る軽減措置」

登録免許税とは、土地や住宅などの不動産を購入した場合の所有権を登記する場合に納める税金です。

この登録免許税も、土地・家屋の所有権移転登記や保存登記の際に、軽減措置の対象となります。

| (登記の種類) | (本来の税率) | (軽減措置) |

| 土地所有権の移転登記 | 2.0% | 1.5% |

| 住宅用家屋所有権の移転登記 | 2.0% | 0.3% |

| 住宅所得金借入に係る抵当権設定登記 | 0.4% | 0.1% |

当初、この軽減措置の期限は令和6年3月31日でしたが、令和5年度の税制改正によって、適用期間が令和8年3月31日までに延長されました。(参考:国税庁|登録免許税の税率の軽減措置に関するお知らせ)

そのため、これから中古住宅や中古マンションを探し始めてからでも間に合います。

不動産取得税における税率・課税標準の特例措置も実施されていますが、2024年3月31日までの期限付きで、それ以降については未定です(2024年1月時点)。

今後、延長・再開される可能性もあるため、国土交通省や国税庁の最新情報をご確認ください。(参考:国土交通省|不動産取得税に係る特例措置)

〈おすすめコラム〉

中古住宅購入と同時にリフォームすると住宅ローン控除は受けられない?e-taxや年末調整についても解説

中古住宅・中古マンションの購入を検討している方の中には、併せてリフォームやリノベーションも視野に入れている方が多いはずです。

住宅のリフォーム・リノベーションをすることで、諸税の減税制度を受けられる可能性がありますので、ぜひ概要をチェックしておきましょう。

「所得税|住宅特定改修特別税額控除」

個人が自己所有している住宅で特定の改修工事を行った場合、要件を満たしていれば、一定金額をその年の所得税額から控除できます。

「特定の改修工事」とは、以下の工事が該当します。

- ・一般省エネ工事

(窓や床・壁・天井の断熱工事、太陽熱利用冷温熱装置設置工事、太陽光発電装置設置工事など)

- ・耐震改修工事

(昭和56年5月31日以前に建築された家屋の耐震改修工事)

これらの改修工事を行う他に、以下の要件が求められます。

【住宅特定改修特別税額控除の主な対象要件】

- ・自己所有住宅において、特定改修工事を行い、平成26年4月1日から令和5年12月31日まで自身が居住していること

- ・特定改修工事をしてから6か月以内に住み始めていること

- ・特別控除を受ける年分の合計所得金額が、3,000万円以下であること

- ・対象住宅の改修後床面積が50㎡以上であり、床面積の1/2以上が自身の居住スペースであること

- ・特定改修工事に係る標準的な費用額が50万円を超えていること

控除額は以下の式で求められます。

「(改修工事の標準的な費用額)× 10% +(改修工事の標準的な費用額のうち、控除対象限度額を超える額、もしくは、特定改修工事以外の工事費用額の少ない方)× 5%」

標準的な費用額と対象工事限度額は、内容ごとに定められています。

| (対象工事) | (対象限度額) | (控除率) | |

|---|---|---|---|

| バリアフリー改修工事 | 200万円 | 10% | |

| 一般省エネ改修工事

(太陽光発電装置を導入する場合) |

250万円 (350万円) |

||

| 耐震改修工事 | 250万円 | ||

| 多世帯同居改修工事 | 250万円 | ||

| 耐久性向上改修工事 | 耐震もしくは省エネ

(太陽光発電装置導入の場合) |

250万円 (350万円) |

|

| 耐震・省エネ

(太陽光発電装置導入の場合) |

500万円 (600万円) |

||

ちなみに、この住宅特定改修特別税額控除は、住宅ローンの有無は問われません。

つまり、住宅ローンを利用していない場合はもちろん、借入期間が10年未満でも対象となります。

〈参考ページ〉

国税庁|No.1220 バリアフリー改修工事をした場合(住宅特定改修特別税額控除)

国税庁|No.1219 省エネ改修工事をした場合(住宅特定改修特別税額控除)

国税庁|No.1222 耐震改修工事をした場合(住宅耐震改修特別控除)

国税庁|No.1224 多世帯同居改修工事をした場合(住宅特定改修特別税額控除)

国税庁|No.1227 耐久性向上改修工事をした場合(住宅特定改修特別税額控除)

「贈与税|増改築に係る非課税措置」

父母や祖父母などから住宅のリフォーム資金(購入資金の一部)の贈与を受けた場合、一定額までは贈与税が非課税になります。

当初は適用期限を令和5年12月31日としていましたが、令和6年度税制改正によって、令和8年12月31日まで延長されました。

非課税限度額は、取得した住宅の“質”によって異なります。

| (住宅の種類) | (非課税枠) |

| 一般住宅 | 500万円 |

|

質の高い住宅 |

1,000万円 |

「質の高い住宅」とは、①断熱性能等級もしくは一次エネルギー等級が4以上 ②耐震等級2以上もしくは免震建築物 ③高齢者等配慮対策等級3以上の、いずれかに該当するものを指します。

【贈与税非課税措置の主な対象要件】

- ・令和8年12月31日までに贈与を受けていること

- ・贈与を受けた年の受贈者の合計所得金額が、2,000万円以下であること

- ・建築時期が昭和57年1月1日以降であること(基準日以前の場合は救済措置あり)

〈参考ページ〉

バリアフリーなど特定改修工事に伴う固定資産税の減税制度もありますが、対象期間が令和6年3月31日までとされており、それ以降については未定です(2024年1月時点)。

今後、延長・再開される可能性もあるため、国土交通省や国税庁の最新情報をご確認ください。(参考:国土交通省|耐震改修に関する特例措置・バリアフリー改修に関する特例措置)

〈おすすめコラム〉

中古住宅の資金贈与で贈与税の非課税枠はいくら?親から支援を受ける時の税金対策を解説

リフォーム・リノベーション事例を見る:Case165「INDUSTRIAL + PLANTS」

各種減税制度をもれなく利用したい方は、事前にポイントや注意点を押さえておきましょう。

「確定申告の“申告期限”に要注意」

各種減税制度を利用するためには確定申告をしなくてはいけません。

ただし、確定申告はいつでもできる訳ではなく、毎年申告期限が定められています。

確定申告対象期間:その年の1月1日〜12月31日

確定申告受付期間:翌年の2月16日〜3月15日

※受付期限が土日祝日の場合は、翌月曜日が締切日

確定申告に慣れないうちは、手間がかかりますので、早めに準備しておきましょう。

減税制度のためだけではなく、収入報告もする場合は、申告が期限後になってしまうと、無申告加算税や重加算税が課せられる可能性もありますので、注意してください。

万が一、うっかり確定申告を忘れてしまっても、5年以内であれば後から申告してその分の控除を受けられます。

〈参考ページ〉

「住宅ローン控除とその他の控除の併用も可能」

住宅ローン控除を受けたとしても、その他の税控除も併せて利用できます。

以下の控除を利用したい方は、必要書類を準備しておきましょう。

【住宅ローン控除と併用できる所得税控除例】

- ・医療費控除

- ・社会保険料控除

- ・生命保険料控除

- ・地震保険料控除

- ・寄附金控除(ふるさと納税)

これらをうまく併用すると、より節税効果が増します。

サラリーマンで日頃確定申告をしていない方も、e-TAXを利用すると手軽に申告できますので、ぜひチャレンジしてみてください。

「昭和56年以前に建築された住宅は“証明書・評価書”の準備が必須」

住宅ローン控除をはじめとしたいくつかの減税制度では、対象住宅の建築時期を「昭和57年1月1日以降」と限定しているものがあります。

ただし、それ以前に建てられた住宅が対象外という訳ではありません。

耐震性などの住宅性能が一定の基準を超えていることが証明できれば、減税が受けられるため、「耐震基準適合証明書」の提出が求められます。(参考:国土交通省|住宅ローン減税|昭和56年12月31日以前に建築された中古住宅を取得した場合)

耐震基準適合証明書は、建築士の有資格者が住宅を調査した上で作成するため、すぐに手に入るものではありません。

そのため、やはり早めの準備が必要です。

〈関連コラム〉

親名義の実家をリノベーションする|住宅ローンや税金など“お金”に関する注意点

まとめ:減税制度の要件は事前にチェック

中古住宅の購入・リフォームに係る減税制度はいくつもありますが、それぞれ要件が異なります。

そのため、うまく制度を利用するためには、事前に概要を知っておくことが肝心です。

また、確定申告に向けて早めに準備を整えておくと、焦らずミスなく申告できます。

これから中古住宅の購入・リフォームを検討し始める方におすすめなのが、資産計画からリノベーションまでまとめて相談できる会社です。

“SHUKEN Re”では、1998年からの20年以上にわたり8,000件超のリフォーム・リノベーションをお手伝いしてきた実績を踏まえファイナンシャル相談からリノベーションの設計施工、アフターメンテナンス、将来の売却相談まで、ワンストップでサポートしております。

オンラインでの無料相談も承っておりますので、「中古物件を買いたいが予算の立て方が分からない」「どんな物件を選べばいいか迷っている」という方は、どうぞお気軽にご相談ください。

電話で相談

電話で相談