公開日:2024-08-12 更新日:2025-04-23

【中古マンション購入と住宅ローン】審査の流れと築年数・借入期間、ローン控除の最新情報を解説

中古マンションを購入する際に住宅ローンを利用したいとお考えの方も多いでしょう。

そこで「審査が無事に通るか心配」「返済計画の立て方が分からない」と不安に感じている方のために、住宅ローンの金利目安と審査の流れやローン商品の選び方について詳しくお話しします。

併せて、ローン審査が通らないケースや借入金額の決め方、ローン控除、団体信用生命保険や火災保険も紹介しますので、ぜひ最後までご覧ください。

● 住宅ローンを利用する際は、事前に金利の目安や審査の流れ、審査へ通るためのコツを知っておきましょう。

● 住宅ローンはいくつかの商品を比較検討することが重要です。

● リノベーション前提で中古マンションを購入する場合、リノベーション費用もローンに組み込むことが可能です。

● 中古マンション探しから住宅ローンを含む資金計画、リノベーションの設計施工までフルサポートするSHUKEN Reの「ワンストップリノベーション」をぜひご活用ください。

目次

中古マンション購入の住宅ローン|金利目安

中古マンションのリノベーション事例を見る:Case184「Bowwow!」

公益財団法人 東日本不動産流通機構の調べによると、2024年6月に首都圏で売買が成立した中古マンション価格の平均は「4,956万円(77.95万円/㎡)」と、13ヶ月連続で前年同月を上回りました。(参考:レインズデータライブラリー|マーケットデータ2024年)

一般的なファミリータイプ80㎡ですと、約6,200万円になる計算です。

これほどの額になると、多くの方が住宅ローンを利用するでしょう。

そこで気になるのが、金利ですよね。

【住宅ローン金利の目安】※2024年7月時点

| (住宅ローンの種類) | (金利の目安) |

| 変動金利 | 0.179%~5.112% |

| 固定金利期間選択型(10年) | 0.7%~5.0% |

| 全期間固定金利(35年) | 1.0%~6.295% |

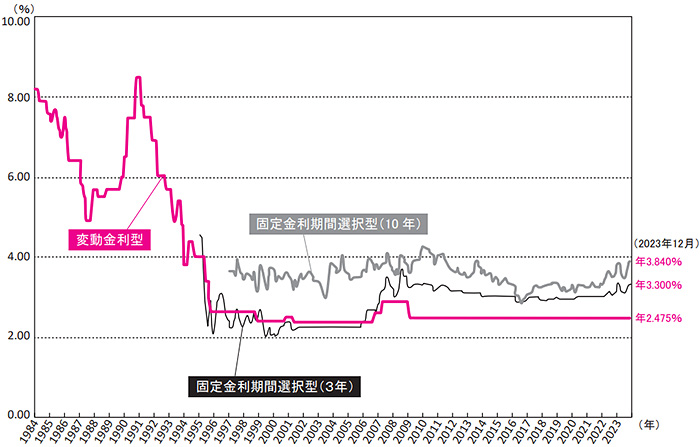

変動金利については、1990年10月に8.5%まで上昇したものの、その後1999年に打ち出されたゼロ金利政策によって、安定して低金利を保っています。

ただし、2024年5月には長期金利が2013年ぶりに1%を超えたことで、各金融機関は手始めに固定金利、続けて変動金利をじわじわと上げ始めています。

住宅金融支援機構の調べ(2024年4月時点)では、変動金利を選択した方が「76.9%」と最も多く、借入金利の平均値は「1.1%」です。(参考:住宅ローン利用者の実態調査【住宅ローン利用者調査(2024年4月調査)】)

ただし、金融機関によっては固定金利期間選択型よりも変動金利の方が高いプランもありますので注意してください。

月々の理想的な返済額・借入金額・借入期間のバランスを見て無理のないローン計画を建てたい方は、中古マンションに特化したFP相談がおすすめです。

中古マンション購入で知っておきたいローン審査の流れと期間

中古マンションのリノベーション事例を見る:Case169「Growing」

初めて住宅ローンを利用する場合、何から始めたらいいか分からず不安に感じる方もいるでしょう。

住宅ローンの審査や融資を受けるまでの流れ、かかる期間を事前に知っておくと、安心してマイホーム計画を進められます。

事前審査申込・結果【1日〜1週間】

事前審査の申し込みは、金融機関へ来店する方法と、自宅からインターネットで申し込む方法があります。

早く審査結果を知りたい方には、インターネット申し込みがおすすめです。

【事前審査に必要な書類の例】

- ・本人確認書類(マイナンバーカードや運転免許証)

- ・申込者の源泉徴収票(前年度分)

- ・購入する物件のパンフレットや不動産情報など概要や価格が分かる資料

金融機関によっては翌日結果をメールで知らせてくれるところもあります。

対して、来店申し込みは予約が必要な場合もあり結果が出るまで時間はかかりますが、詳しく話を聞ける点がメリットです。

事前審査は複数の金融機関へ並行して相談するのがおすすめです。

他に借入がある方は、事前審査の前になるべく完済し、その他の信用情報について調べておくと良いでしょう。

信用情報機関からご自身の情報開示を求めることもできます。

正式申込・本審査【1週間〜10日】

事前審査へ通って購入を希望する物件が決まったら、正式申込します。

その際には、さらに詳細な資料が必要です。

【正式申込に必要な書類の例】

- ・不動産売買契約書

- ・重要事項説明書

- ・建築確認済証

- ・登記事項証明書

- ・申込者の源泉徴収票(前年度分)

- ・申込者の住民税課税証明書

- ・申込者の印鑑証明書や住民票

- ・連帯保証人や共有名義者の印鑑証明書や収入証明書

本審査では詳細な情報をチェックされるため、事前審査をパスしていても本審査で落ちてしまうケースもゼロではありません。

ただし、本審査の基準は金融会社によって異なるため、万が一パスできなかった場合は、同じ条件で他社へ当たってみるのもおすすめです。

住宅ローン契約・融資実行【2週間〜1ヶ月】

本審査が通ると、いよいよ住宅ローンの正式な契約です。

住宅ローンの場合は、契約と融資実行が同時になり、金融機関から契約者の口座へ入金を確認したら、即座に売主へ代金(頭金を除く残金)が支払われます。

そのため、すぐに入金を確認する必要があり、契約手続きおよび融資実行は金融機関が指定する支店などで行われるのが通常です。

その際には、以下のものが必要になります。

【ローン契約に必要な書類の例】

- ・本人確認書類(マイナンバーカードや運転免許証)

- ・申込者の印鑑証明書や住民票(本審査時のものでOK)

- ・収入印紙(借入金額によって200〜6万円)

- ・銀行口座の通帳とキャッシュカード

ローンの事前審査から融資実行まで1.5〜2ヶ月程度かかるため、入居までの期間を短縮したい方は、早い段階で事前審査を済ませておきましょう。

住宅ローンの審査が「通らない」よくあるケース14例

中古マンションのリノベーション事例を見る:Case182「Cinematic」

金融機関が住宅ローンの審査をする際、主に以下の点をチェックします。

【ローン審査でチェックされる主なポイント】

- ・年齢

- ・年収

- ・勤務先と勤続年数

- ・健康状態や疾病歴

- ・その他の借入有無と借入額

- ・借入希望額(年収倍率)

- ・購入する物件情報(相場との適合性や築年数、担保価値)

- ・連帯保証人情報

審査をパスできる基準は金融会社によって異なるものの、以下のケースに当てはまる場合は審査に通らない可能性があります。

【ローン審査に通らない可能性があるケース例】

- 「勤続年数が短い(転職してすぐ)」

- 「事前審査時と本審査で申告内容が異なる」

- 「事前審査から本審査の間に転職した」

- 「収入が不安定」

- 「収入が借入希望額に対して不足している」

- 「過去に複数回の滞納歴がある」

- 「オートローンやクレジットカードなど他の借入が多い」

- 「完済時の年齢が80歳を超えている」

- 「購入物件の担保価値が低い」

- 「購入物件の築年数が30年を超えている」

- 「購入物件の価格が相場よりも極端に高い」

- 「申込者にこれまでクレジットカードも含めて返済実績が一切ない(スーパーホワイト)」

- 「申込者が自己破産してから10年以内」

- 「連帯保証人に返済能力がない」

中古マンションを購入する際、住宅ローンの審査へスムーズに通るために、不安要素を少しでも減らしておきましょう。

そして、ご自身の収入に見合って理想に近く、さらにローン審査で懸念されるポイントがない物件を探すことも重要です。

そのため、物件探し・住宅ローン相談・リノベーションをトータルで相談できる会社がおすすめです。

〈おすすめコラム〉

親名義の実家をリノベーション|住宅ローンや税金など“お金”に関する注意点

住宅ローンの審査基準は金融機関によって異なり、金利も上下します。

そのため、ローン商品を選ぶチェックポイントを押さえておきましょう。

借入金額を決める

一般的には、物件価格に対して自己資金率が高く融資率が低いほどローン審査に通りやすくなります。

ただし、その基準は公表されていません。

ちなみに、住宅金融支援機構の調べによると、融資率(ローンで支払う割合)は平均で「75.9%」です。(参考:住宅ローン利用者の実態調査【住宅ローン利用者調査(2024年4月調査)】)

つまり、自己資金は物件価格の25%程度ということになります。

借入先を選ぶ

個人の方が選ぶ住宅ローンの借入先は、主に「都市銀行」「地方銀行」「ネット銀行」「住宅金融支援機構(フラット35)」に分けられます。

| (金融機関の種類) | (メリット・デメリット) |

| 都市銀行 |

|

| 地方銀行 |

|

| ネット銀行 |

|

| 住宅金融支援機構 |

|

最近は、「事前審査はインターネット申込可能」など、ハイブリッドタイプの金融機関が増えています。

金利タイプを選ぶ

近年は、変動金利が低水準をキープしているため変動金利を選ぶ方が多いですが、住宅ローンを利用する際は固定金利との違いも知っておきましょう。

| (金利タイプの種類) | (メリット・デメリット) |

| 変動型 |

|

| 固定型 |

|

金利が徐々に上がっている現状を見ると、35・50年と長期でローンを返済する場合は「変動金利が間違いなくリーズナブル」とも言い切れません。

そのため、金利タイプを選ぶ際は月々の返済希望額と借入希望額、収入などの情報を揃えて、金融会社を限定しないファイナンシャルプランナーへ相談しましょう。

▶︎中古マンション購入やリノベーションに関するFP相談はこちらから

返済方法を選ぶ

住宅ローンの返済方法は「元利均等返済」と「元金均等返済」があり、ローン商品によってどちらかに限定されているものもあります。

| (返済方法の種類) | (メリット・デメリット) |

| 元利均等返済

【借入金額(元金)と利息を借入年数で均等割して返済する方法】 |

・月々の返済額が完済まで変わらない

・総返済額は元金均等返済よりも多い |

| 元金均等返済

【借入金額(元金)のみ借入年数で均等割して返済し、元金残高が減ると徐々に月々支払う利息が減る方法】 |

・元金がどんどんと減っていくため、総返済額(総利息)が少ない

・返済が開始されたばかりは返済額が多く徐々に減っていくため、最初のうちは負担が大きい |

家計管理をしやすいのは「元利均等返済」ですが、少しでも利息を減らしたい方には「元金均等返済」がおすすめです。

団体信用生命保険・火災保険の内容を確認する

団体信用生命保険とは、ローン契約者が返済途中で高度障害状態もしくは亡くなった場合に保険料で残高を返済できる保険です。

ローンを契約する際には、金融機関が指定する団体信用生命保険への加入が欠かせません。

金融機関によってガン特約や“要介護”になった場合もカバーできる対特約をつけられるものなど、詳細が異なりますので、事前に補償内容をチェックしましょう。

ローン対象物件にかけられる火災保険は融資条件でない場合もありますが、万が一に備えて加入することをおすすめします。

金融機関から火災保険の会社やプランをおすすめされるケースもありますが、団体信用生命保険とは異なり、必ずしもそちらに加入しなくてはいけない訳ではありません。(銀行法第13条の3の3「銀行の業務に係る禁止行為」=抱き合わせ販売の禁止)

▶︎中古マンション購入やリノベーションに関するFP相談はこちらから

住宅ローンを利用して中古マンションを購入する場合は、“減税制度”についても内容をチェックしておきましょう。

住宅ローン控除とは、毎年末の住宅ローン残高「0.7%」分を、所得税額(もしくは住民税)から控除する制度です。

令和6年度税制改正によって、住宅ローン控除の内容が一部変更されたので注意してください。

【中古マンション購入時にローン控除を受けられる人の条件】

- ・購入物件が自身の居住用であること

- ・その年の合計所得額が2,000万円以下であること

- ・引き渡しもしくはリノベーション完了後、6ヶ月以内に住居すること

- ・購入物件が1982(昭和57)年以降に建築されていること

- ・購入物件の床面積が50㎡以上であること

【中古マンション(既存住宅)の場合の控除期間と借入金額上限】

控除期間:10年間

借入限度額:

| 長期優良住宅

低炭素住宅 ZEH(ZEH-M)水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 |

| 上記以外の住宅 | 2,000万円 |

築42年(2024年時点)を超える古いマンションや、単身者用ワンルームマンションなどを購入した場合は住宅ローン控除の対象外となるため注意しましょう。

〈おすすめコラム〉

中古住宅購入と同時にリフォームすると住宅ローン控除は受けられない?e-taxや年末調整についても解説

【中古住宅の減税制度一覧】住宅ローン控除とリフォーム減税の条件・注意点

リノベーション前提に中古マンションを買う時におすすめの「一体型ローン」

中古マンションを購入する方の中には、併せてフルリノベーションを検討する方も多いでしょう。

その場合におすすめなのが、住宅購入資金とリノベーション費用をまとめて借り入れられる「一体型ローン」です。

【一体型ローンのメリット】

- ・リフォームローンよりも金利が低い

- ・リフォームローンよりも借入金額を増やせる

- ・リフォームローンよりも返済期間を長くできて月々の負担を減らせる

- ・返済を一本化できて家計管理しやすい

- ・住宅ローンと合わせるため、ローン控除の対象になる

ただし、一体型ローンの審査を受けるためには、申込時点で物件情報だけではなくリノベーションの見積もりやプランも必要です。

中古マンション購入とリノベーションを一体型ローンで実現させたい方には、物件探しとリノベーション計画を同時進行できるワンストップリノベーションがおすすめです。

〈おすすめコラム〉

リノベーション一体型住宅ローンのおすすめ銀行はどこ?融資の流れや銀行選びのポイントを解説

中古マンションの“ワンストップリノベーション”|メリット・デメリットや価格目安

まとめ:中古マンションのローン計画は比較検討が重要

中古マンション購入に住宅ローンを利用する場合は、金利の目安や審査の流れを知り、準備を進めましょう。

その際には特定の金融機関へいきなり相談するのではなく、フラットな視点でいくつかのローン商品を比較検討することが重要です。

リノベーション前提であれば、その資金についても考えなくてはいけません。

そこでおすすめなのが、物件探しから資金計画、リノベーションまでまとめて相談できるワンストップリノベーションです。

オンラインでの無料相談も承っておりますので、「後悔のない中古マンション購入やリノベーションを実現したい」という方は、どうぞお気軽にご相談ください。

「まだ物件探しを検討し始めたばかり」という方のために、週末には“ふんわり相談会”も実施しています。

▶︎はじめてさんのための「ふんわり相談会」についてはこちらから

電話で相談

電話で相談