公開日:2023-03-11 更新日:2025-04-22

中古住宅購入で頭金はいくら必要?貯め方や頭金なしのメリット・デメリットも解説

中古住宅に限らず、住宅ローンを利用して家を購入する場合、ローンの頭金としてある程度まとまった自己資金を用意するのが一般的です。

頭金の額が多いほど、借入額を減らせるので後々の返済負担が楽になります。

でも、「実際に頭金はいくらくらい用意すれば良いの?」と気になっている方も多いのではないでしょうか。

また、最近では頭金なしで、物件価格の全てを借入できる「フルローン」が組める金融機関も増えてきていますが、フルローンにもメリットだけでなくデメリットもあるため、慎重に選ぶ必要があります。

今回は中古住宅購入時の頭金の目安や、頭金なし(フルローン)で購入するメリット・デメリット、頭金の貯め方などについて詳しく解説していきます。

・中古住宅購入でローンを利用する場合は、頭金をできるだけ増やすことで、将来の総返済額や毎月の返済負担を減らせます。

・中古住宅購入時の住宅ローンの頭金は物件価格の1~2割ほどが相場ですが、フラット35利用者のデータでは頭金ゼロで住宅ローンを利用している人も3割ほどいます。

・頭金ゼロのフルローンを利用する場合は、デメリットを理解した上で、資金計画(マネープラン)と照らし合わせて慎重に選択しましょう。

目次

住宅購入時の頭金はいくら必要?目安を解説

住宅の購入時には、住宅価格の30%程度は自己資金として確保するのが理想と言われています。

また、自己資金は全てローンの頭金に回すのではなく、10~20%を頭金にあて、残りは住宅購入時の諸費用分として用意するというイメージになります。

つまり、3,000万円の住宅なら、900万円の自己資金が理想的ということになりますね。

自己資金のうち、頭金は300~600万円、諸費用は60~300万円ほどという内訳になります。

「手付金」は現金で必要な自己資金

中古住宅購入で必要な「手付金」は、不動産売買契約時に契約が成立したという証に不動産会社に物件価格の一部(価格の5~10%が相場)を現金で支払うものです。

手付金は物件価格の一部なので、ローンの頭金や諸費用とは異なる種類のお金です。

手付金は売買契約時に必要なため、引渡し時に融資が実行される住宅ローンで支払うことはできません。

たとえローンの頭金がゼロでも、完全に「現金ゼロ」での住宅購入は難しいと考えておきましょう。

〈関連コラム〉

・中古住宅の手付金はいつ払う?キャンセル時は返ってくる?払えない時の対策も解説

・中古住宅を買う時に必要な“手付金”の相場は?手付金なしの場合はある?基礎知識から詳細まで解説

・中古住宅の手付金はフルローンに組み込める?払えない場合の対処法も解説

頭金を増やすメリット

頭金が多いと総返済額を減らせる

ローンを組むにあたって、頭金の割合が高いほど、総返済額も少なくなります。

例えば、下の表のシミュレーションでは、頭金0円の場合と900万(30%)の場合では、総返済額に1,455万円もの差が出てきます。

表:総支払額のシミュレーション(3,000万円の物件を住宅ローン35年、金利3%、元利均等返済の場合)

| 頭金 | 借入額 | 毎月返済額 | 総返済額 |

| 0 | 3,000万円 | 115,455円 | 約4,849万円 |

| 300万円(10%) | 2,700万円 | 103,909円 | 約4,364万円 |

| 600万円(20%) | 2,400万円 | 92,364円 | 約3,879万円 |

| 900万円(30%) | 2,100万円 | 80,818円 | 約3,394万円 |

※諸経費を計算に含めない場合。金融機関によって、借入金額の2.2%のローン手数料や、ローン保証料(一括前払い型(外枠方式)、金利上乗せ型(内枠方式))などの諸経費がかかる場合があります。

中古住宅は頭金ゼロでは購入できないの?

最近では頭金ゼロで、物件金額の全額を借り入れるローン商品(フルローン)も登場していますので、頭金ゼロで購入することは可能です。

フルローンを利用すれば頭金をゼロにできるので、その分自己資金が少なくて済みます。

また、将来の金利の上がり方によっては、頭金が貯まるまで待つよりも、今フルローンで購入した方が、総支払額が減る場合もあります。

金利の上昇は予測できない要因であることに注意

2022年12月に、日銀が長期金利の変動幅の上限を0.25%程度から0.5%程度に引き上げたことで、固定金利を中心に一部の住宅ローン金利が上昇しました。

今後、変動金利の上昇も予測されていますが、これらの変動は事前に知ることはできません。

金利が低い今のうちにフルローンを選ぶ方がよいかどうかは判断が難しく、リスクへの備えがどれだけできるかによっても変わってきますので、不動産会社の担当者や、FP(ファイナンシャルプランナー)と相談しながら検討することをおすすめします。

頭金なし(フルローン)のデメリット・注意点

初期費用を大きく抑えられるフルローンですが、もちろんデメリットや注意点もあります。

フルローンの利用を検討する際に覚えておきたい、フルローンのデメリットや注意点についてまとめてみます。

返済負担が重くなりリスクが上がる

一般的に、住宅は築年数を経るごとに価値が下がっていくため、売却する時の価格は、購入した時の価格よりも安くなることが多くなります。

〈関連コラム〉

・中古住宅の売却相場は築年数で変わる?古いマンション・戸建てを高く売るコツは?

・中古マンションの築年数|相場の下落率と築年数ごとのポイントを解説

つまり、住宅ローンを頭金ゼロで借り入れた場合、万一物件を売却しなければならなくなった時に、売却代金でローンの残債を完済しきれない可能性があります(担保割れ)。

その場合、差額を現金で支払わなければ売却ができなくなってしまうので注意しましょう。

諸費用をフルローンに含めるとさらにリスクが上がる

フルローンは、物件金額だけでなく、仲介手数料や税金などの諸費用も含めて借りられる金融機関もあります。

諸費用は場合によっては数百万円程度になることもあり、これらもローンでまかなう場合、実質自己資金がほぼゼロで済みます(現金で必要な手付金は除く)。

ただし、諸費用も含めたフルローンは物件価格以上の借入額になるため、審査が厳しく、場合によっては通らないことがあります。

また、当然毎月の返済額や金利も、頭金ありの場合より高くなるので、返済負担も増えることになるため、利用は慎重に検討しましょう。

〈関連コラム〉

・中古住宅の諸費用は高くてもフルローンに入れるのは危険?

・中古住宅の手付金はフルローンに組み込める?払えない場合の対処法も解説

・中古住宅のローン審査は厳しい?築年数による住宅ローン控除、リフォーム費込みや頭金なしローンについて

頭金を増やして借入金額を減らしておくことで、何か突発的な事情で売却する時や、返済が困難になった時でも対応しやすくなりますよ。

金利上昇時の返済負担がより重くなる

また、フルローンは金利上昇の際に返済負担がより重くなる点にも注意が必要です。

フルローンは借入額が大きくなるので、当然ながら頭金ありの場合より元金の減りが遅くなります。

つまり、変動金利で金利が上昇した場合、ローンの残高が多いフルローンの方が利息の増え方も大きくなってしまうのです。

借入時の金利が高くなることも

住宅ローンには、頭金が少ないと借入時の金利が高くなる商品があります。

例えばフラット35では、住宅購入価格のうち融資額の割合(融資率)が9割以下と9割超で、融資額全体の金利に違いがあります。

つまり、融資率が9割以下=購入価格のうち頭金が1割以上ある方が、金利が低くなります。

2023年2月の時点では、融資率9割以下の平均的な金利は年1.880%、融資率9割超は年2.140%と、0.26%ほどの金利差があります(借入期間:21年以上35年以下の場合)。

〈参考〉

・融資率とは:長期固定金利住宅ローン【フラット35】

・最新の金利情報:長期固定住宅ローン【フラット35】

借入時の金利が高くなれば、その分毎月の返済額や総返済額も高くなってしまう点に注意しましょう。

実際にみんなは頭金をどれくらい用意しているの?

事例を見る:Case35「Fn Design -住まいを機能からデザインする-」

ここで、実際に中古住宅を購入した人がどれくらいの自己資金を用意したのかが分かる統計データを紹介します。

国土交通省の2021年度住宅市場動向調査によると、中古戸建て・中古マンション購入時の自己資金の平均割合は4割を超えていました。

■中古戸建て(全国)

- ・購入資金の平均…2,959 万円

- ・自己資金の平均…1,301万円(自己資金比率:44.0%)

■中古マンション(全国)

- ・購入資金の平均…2,990 万円

- ・自己資金の平均…1,234 万円(自己資金比率:41.3%)

(出典)住宅市場動向調査|国土交通省

新築や分譲住宅よりも中古住宅、中古戸建てよりも中古マンションの方が自己資金の比率が高い傾向にあります。

また、自己資金のうち、諸費用として物件購入価格の10%かかると仮定すると、

- ・中古戸建ての頭金の相場は約1,005万円となり、物件価格の約34%

- ・中古マンションの頭金の相場は約935万円となり、物件価格の約31%

になります。

平均値だけを見ると、1,000万円近くの自己資金がなければ家は買えない?と思ってしまうかもしれませんが、

この調査には資金的に余裕がある二次取得者(主に50代~の持ち家を買い換える層)も多く含まれているため平均値が上がっていると考えられるので、必ずしも「頭金は物件価格の何%」という数値にこだわる必要はありません。

フラット35利用者は頭金が10~20%前後、頭金ゼロも3割以上

2021年度のフラット35利用者調査によると、中古住宅(戸建て・マンション)購入でフラット35を利用した人の手持金(頭金)の割合は、中古戸建ては9.5%、中古マンションは16.9%となっています。

2021年度フラット35利用者の平均借入金額と手持金(頭金)比率(全国)

■中古戸建て

- ・借入金額…2255.7万円

- ・手持金(頭金)…214.9万円(頭金比率:9.5%)

■中古マンション

- ・借入金額…2473.7万円

- ・手持金(頭金)…418.9万円(頭金比率:16.9%)

(出典)住宅金融支援機構「フラット35利用者調査」を参考に弊社で作成

首都圏のフラット35利用者の頭金の平均額と比率

次に、東京都や千葉県など首都圏のフラット35利用者の頭金の平均額と比率のデータを紹介します。

■中古戸建て

| 借入金額 | 手持金(頭金) | 頭金比率 | |

|---|---|---|---|

| 東京都 | 3543.8万円 | 495.3万円 | 14.0% |

| 千葉県 | 1959.6万円 | 191万円 | 9.7% |

| 神奈川県 | 2808.6万円 | 263.6万円 | 9.4% |

| 埼玉県 | 2251万円 | 194万円 | 8.6% |

■中古マンション

| 借入金額 | 手持金(頭金) | 頭金比率 | |

|---|---|---|---|

| 東京都 | 3335.6万円 | 622.7万円 | 18.7% |

| 千葉県 | 1970.3万円 | 304.9万円 | 15.5% |

| 神奈川県 | 2280.6万円 | 353.4万円 | 15.5% |

| 埼玉県 | 1943.1万円 | 292.1万円 | 15.0% |

(出典)住宅金融支援機構「フラット35利用者調査」を参考に弊社で作成

このように、フラット35利用者の中では、中古住宅の購入時の平均的な頭金は200~400万円前後となっています。

また、首都圏でも東京都は頭金の金額、比率ともに高い傾向があります。

フラット35を頭金ゼロで利用した人の割合(全国)

フラット35利用者では、手持金(頭金)なしという人も、中古戸建てでは約4割(中古マンションは約3割)にのぼっています。

■2021年度フラット35利用者の頭金の金額・割合(全国)

| 頭金(手持金)の額 | 中古戸建て | 中古マンション |

|---|---|---|

| なし | 39.1% | 29.1% |

| 100万円未満 | 24.1% | 17.8% |

| 100~200万円 | 8.1% | 8.5% |

| 200~300万円 | 7.5% | 8% |

| 300~400万円 | 5.6% | 6% |

| 400~500万円 | 3.2% | 4.8% |

| 500~600万円 | 2.1% | 3.8% |

| 600万円以上 | 10.3% | 21.9% |

(出典)住宅金融支援機構「フラット35利用者調査」を参考に弊社で作成

フラット35は金利上昇リスクがないため返済計画が立てやすい

フラット35は、全期間固定金利のため利用者にとってリスクの少ないローンで、さらに、審査にあたっては購入する住宅の性能をより重視しているため、民間金融機関の住宅ローンのような年収や勤続年数などの条件がなく、年収における返済負担率の上限が決まっているのみです。

フラット35の金利は民間金融機関の変動金利のローン商品より高水準ですが、無理のない借入額を設定し、将来の返済計画の見通しが立てば、頭金がゼロ~100万円未満でも利用しやすいというメリットがあります。

頭金の貯め方

頭金の目安やフルローンの仕組みが分かったところで、「これから少しでも頭金を増やしておきたい!」という方に、頭金の貯め方をご紹介します。

リクルートによる、住宅ローン利用者へのアンケート調査によると、頭金を貯めた方法は

- ・毎月の収入から定期的に預貯金

- ・ボーナスや副業収入から預貯金

- ・親からの援助(贈与)

などを挙げた人が多いことが分かりました。

(参考)スゴい住宅ローン探し(リクルート)「405人に聞きました。住宅ローンの本音!?」

やはり毎月コツコツ貯めていくのが、定番ですが最も近道なのかもしれませんね。

毎月の定期的な預貯金の方法は、定期預金や財形貯蓄など簡単に引き出せない方法で実行した、という人が多かったです。

また、両親や祖父母からの援助は「住宅取得資金贈与の特例」を適用できれば、省エネ等住宅の場合には1,000万円まで、それ以外の住宅の場合には500万円まで贈与税が非課税となるため、条件を満たす場合は贈与税を抑えた上で頭金を増やせます。

(参考)国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

頭金を貯めた方法は、この他にも「高額な物品の売却」などを挙げた人もいました。

頭金を貯めるなら、この機会にマイカーや保険などを見直してみるのも良いかもしれません。

住宅購入後の資金の備えも計画的に

中古住宅の購入時にもう一つ注意したいのが、自己資金を支払った後の貯蓄についてです。

現在の貯蓄を全て使って自己資金にしてしまうと、入居後の生活が大変になってしまいます。

例えば、新生活にあたっての家具家財の新調や、不動産取得税、固定資産税などの税金、管理費(マンションの場合)など後からかかるお金もとっておかなければならないですよね。

もちろん、家族の急な怪我や病気などへの備えも必要。

目安として、貯蓄は毎月の生活費の半年~1年分ほどは残しておきたいところです。

総務省統計局公表の家計調査によると、2022年12月の2人以上世帯の生活費(家賃などを除いた消費支出)の平均値は平均約30万でした。

(参考)総務省統計局「家計調査」

これを半年~1年分に換算すると、180~360万円ほどは預貯金として残しておくのが理想ということになります。

ただし、年収や地域、お子さんの年齢などによって生活費は変わってきますので、毎月の貯蓄額も見据えて、自分たちの状況に合った生活資金を残しておくように計画しましょう。

まとめ

中古住宅に限らず、住宅購入でローンを利用する場合は、自己資金として頭金をできるだけ増やすことで、将来の総返済額を少なくし、毎月の返済負担も減らせます。

頭金ゼロのフルローンを利用する場合は、デメリットを理解した上で、資金計画(マネープラン)と照らし合わせて慎重に選択する必要があります。

逆を言えば、頭金の割合が少なかったとしても、適切な借入金額を設定した上で、ライフプラン、マネープランに適したローンを利用していけば、大きなメリットを得られる可能性もあります。

東京・千葉の中古住宅の購入・リノベーションはSHUKEN Reにお任せください

私たちSHUKEN Reは、東京・千葉・神奈川を中心としたリノベーション専門の不動産会社です。

主な施工エリアは、東京都23区・多摩地区、神奈川県横浜市・川崎市、千葉県浦安市・市川市・船橋市・千葉市です。

SHUKEN Reでは、物件担当者は全員が宅建士やFPの資格を所持しています。

皆様の現在の収入や家族構成、家計、将来のライフプランなどを総合した物件選びや、住宅購入後も無理なく返済を続けられる資金計画やローンの選び方、幸せな住生活を実現するためのアドバイスをいたします。

各種ポータルサイトの掲載物件を一度に検索、比較検討、お問い合わせまでワンストップでできる独自の物件検索システムもご用意しています。

※ご相談時にご利用登録(無料)と、操作方法のご案内を差し上げます。

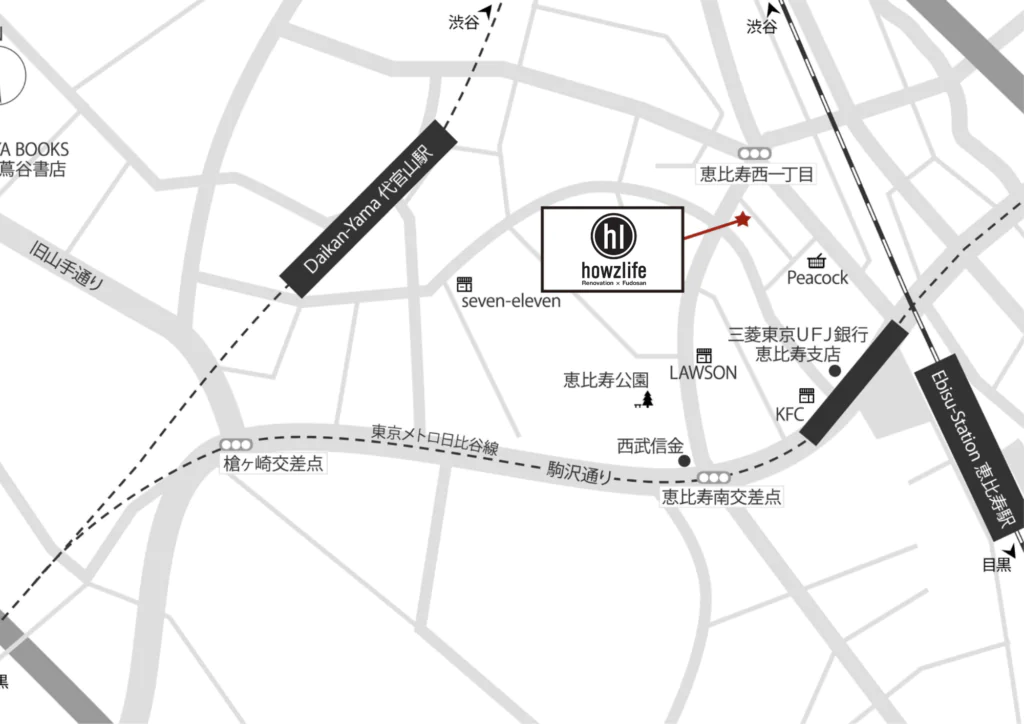

また、渋谷区恵比寿のショールームを兼ねたショップでは、ご希望の物件の条件やリノベーション内容についてより詳しくご相談いただける無料相談会も開催しております。

<howzlife SHOP>

〒150-0021

東京都渋谷区恵比寿西1-5-1

TEL:03-5784-1351/FAX:03-5784-1352

営業時間:9:00~18:00

定休日:火・水・祝日

※完全予約制

<アクセス>

・JR/東京メトロ 恵比寿駅 徒歩5分

・東京メトロ 代官山駅 徒歩8分

※お車でお越しの際は近隣の有料駐車場をご利用ください

無料相談会については下記のバナーからぜひお気軽にお問い合わせください。

電話で相談

電話で相談