公開日:2022-03-20 更新日:2025-04-22

中古物件購入を検討中の方必見 |住宅ローンはどれくらい借りられる?目安額や月々の返済額はどのくらい?

マイホーム購入はほとんどの方にとって一世一代の大イベントでしょう。大きな購入資金が必要となるため、住宅ローンを利用する方も多いはずです。しかし、多額のお金を借り入れることに不安を感じてしまいますよね。

そこで、今回は住宅ローンの借り入れ金額目安や注意点、理想的な月々の返済額などについて解説します。「まだ具体的な話は進んでいないけど、住宅ローンを借りるとどうなるか知りたい」という方は、是非参考にしてください。

・物件の価格や築年数も、ローンの借入審査に影響する。

・返済計画を相談できるファイナンシャルプランナーのいる不動産仲介業者がおすすめ。

年収の何倍くらいの中古住宅が理想?

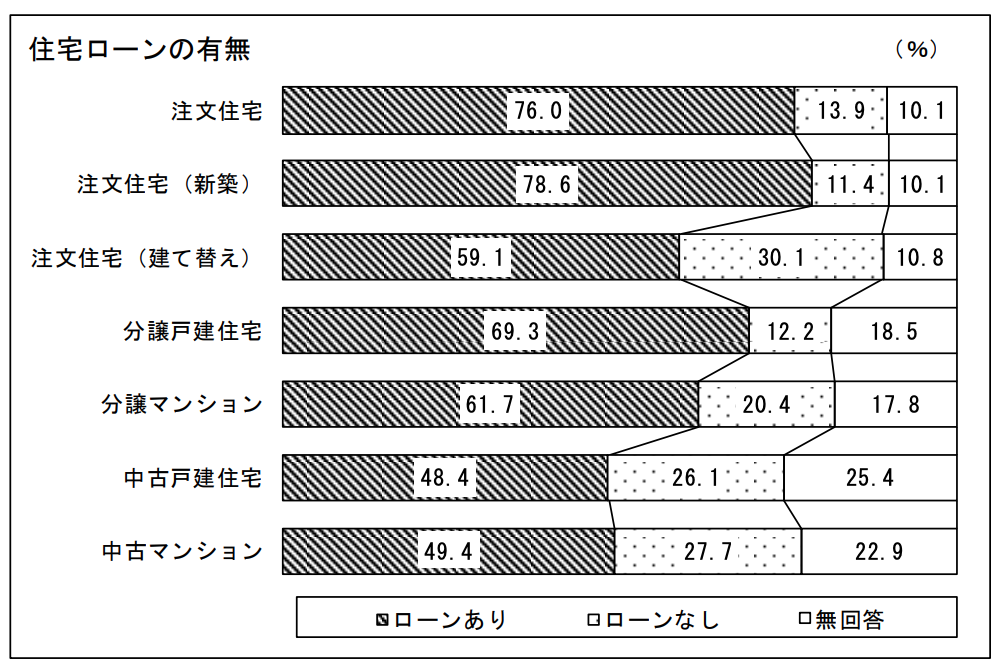

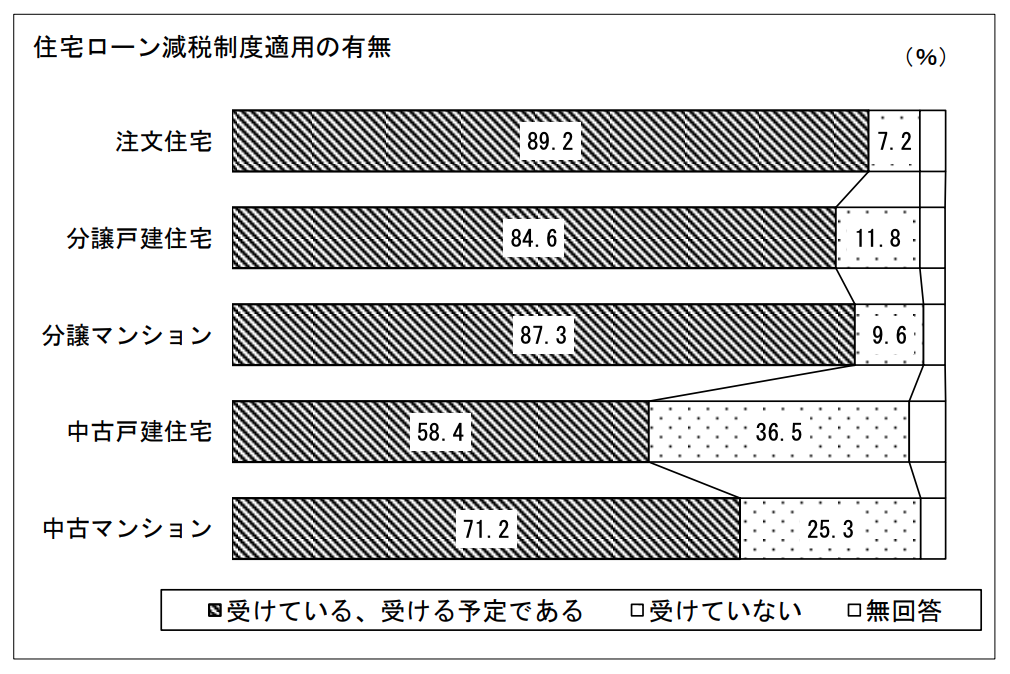

国土交通省が行なった令和元年度住宅市場動向調査によると、中古住宅を購入する際に約半数の人が住宅ローンを利用しているというデータが出ています。また、ローンを利用している方の半数以上が、住宅ローン減税制度を申請しています。

では、実際の住宅価格は年収に対して何倍程度のケースが多いのでしょうか? 年度によって多少上下するものの、最近は年収の4〜6倍が一般的です。

| 年度 | 年収倍率 (マンション購入) | 年収倍率 (戸建住宅購入) |

| 平成25年 | 4.6倍 | 4.6倍 |

| 平成26年 | 4.7倍 | 4.8倍 |

| 平成27年 | 5.0倍 | 4.8倍 |

| 平成28年 | 5.5倍 | 4.7倍 |

| 平成29年 | 5.1倍 | 4.7倍 |

| 平成30年 | 5.7倍 | 4.9倍 |

| 令和元年 | 5.5倍 | 4.8倍 |

| 令和2年 | 5.7倍 | 4.7倍 |

ちなみに、住宅購入価格が年収の何倍になるかを表した数値を「年収倍率」といい、金融機関が住宅ローンの審査をする際の判断基準となります。

ほとんどの金融機関において、理想的な年収倍率は4倍程度と言われていますが、世の中の経済状況が比較的安定している場合には、データからも分かる通り6倍近くまで融資をする傾向にあります。

ただし、あくまで上記倍率は平均的なデータであるため、実際の借り入れ可能金額はその他の借り入れ有無や所有資産によって変わります。具体的なローン可能金額は都度金融機関に問い合わせるようにしましょう。

中古住宅購入で住宅ローンを利用する際の注意点は?

新築住宅を購入する際とは異なり、中古住宅を住宅ローンで購入する際に、いくつかの注意点があります。

- 築年数によっては担保価値が低いとみなされ、借り入れ金額が低くなる

- ローンによっては築年数の古い住宅を購入する際に利用できない

基本的に金融機関はその物件を担保として融資を行います。しかし、極端に築年数の古い住宅ですと、資産価値が低いと見なされて、思うような金額を借り入れられない場合があります。

また、1981年5月31日以前の建築基準法に則った住宅ですと、「旧耐震基準」の建物であり現在の耐震基準を見なしていません。耐震改修などを行なっておらず、新築当時のままですと、そもそも融資が受けられない可能性もあります。

このように、古い中古住宅を購入する際には、住宅ローンを他の物件と同様に利用できないことが考えられますので、必ず購入を決断する前に、金融機関に相談してください。

住宅ローンの審査はどこを見るの?

金融機関が、住宅ローンの審査をする際にどのような点を見ているか気になる方も多いでしょう。一般的には、審査方法はスコアリングするかしないかの2種類に分かれます。

スコアリングとは、申込者の年収や返済負担率、借入履歴などを点数化して、その合計点によって融資するかどうかを決める方法です。

国土交通省のデータによると、46.6%の金融機関が一部もしくは全てをこのスコアを参考に判断しています。(「国土交通省 住宅局|令和元年度 民間住宅ローンの実態に関する調査」より)

以前は金融機関担当者レベルで、申込者の人柄や信頼性を加味して融資額を決めていましたが、不公平さや審査に時間がかかるという点から、年々スコアリング方式を採用する金融機関が増えてきています。

スコアに関係する項目の一例は下記の通りです。

- 年齢

- 健康状態

- 勤務先

- 勤続年数

- 年収

- 取引状況

- 債務状況や返済履歴

- 返済負担率

- 物件の担保評価

- 連帯保証 …

これらの項目をポイント化して、総合点を見て融資金額が決まります。スコアリング方式を採用していない機関においても、これらのポイントを独自のガイドラインに合わせて審査しますので、住宅ローンを検討している方は、これらの情報を再確認しておくと良いでしょう。

月々の支払いはどのくらいで抑えるべき?

金融機関は、住宅ローンの審査をする際に「本当に返済できるかどうか」を見極めるために、返済負担率を見ます。

多くの金融機関では、この返済負担率が年収400万円以下の場合が30%以下、年収が400万円以上の場合は35%以下になることが融資の条件となっています。(参考:フラット35申込要件)

しかし、昨今のコロナ禍によって、残念ながらローンの返済が滞る方が急増しています。このように、社会情勢の変化や急な医療費などの出費、ボーナスが支給されないなどの事態に対応できるようにするためには、返済負担率を20%以内に抑えることが理想的です。

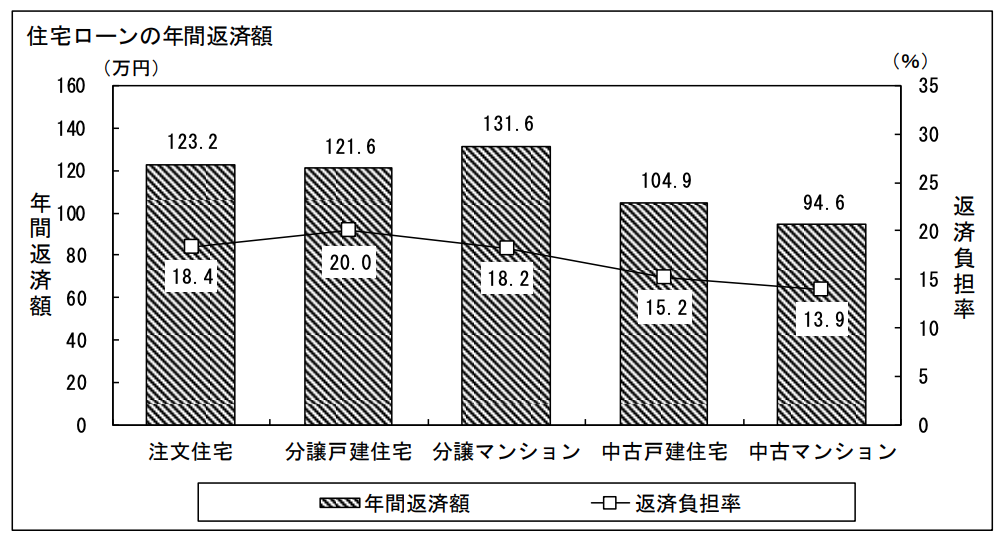

国土交通省のデータによると、令和元年度の平均返済負担率は以下の通りです。

返済負担率を下げるためには、頭金を多く用意したり、返済期間を長くする方法があるので、返済に少しでも不安を感じる場合には、金融機関に相談しましょう。

忘れてはいけないのが、「融資してもらえる額 = 返済できる額」という訳ではないということです。

心配事はファイナンシャルプランナーに相談を

ファイナンシャルプランナーとは、相談者のライフスタイルや経済状況を踏まえて、家計の相談やローン計画の作成をする職種です。金融機関に縛られずに、第三者的視点で相談者に合った金融商品を提案してくれます。

住宅ローンを検討する際にも、家計についてざっくばらんに相談でき、将来的にも無理のない返済計画が立てられる点が大きなメリットとなります。

ただし、ファイナンシャルプランナーによって、家計管理や不動産、保険、相続…と得意分野や専門分野が異なります。ですから、目的に合ったファイナンシャルプランナーに相談することがポイントです。

まだ具体的な話になっていない段階だとしても、「本当にローンを完済できるのか」「いくらぐらいの住宅なら買えるか」など、少しでも疑問に感じることや不安なことがあれば、気軽に相談してみましょう。

物件探し・リノベーションの会社はどうやって選ぶ?

中古住宅の購入は、誰にとっても人生において大きなイベントと言えるでしょう。だからこそ、絶対に後悔のないマイホームを見つけたいですよね。でも、多数ある不動産会社やリノベーション会社の中からどのようなところを選べばいいか分からない方も多いでしょう。

また、いくら知識や経験が豊富な不動産仲介業者や設計事務所、施工会社に相談しても、それぞれの思惑が異なってなかなかスムーズに計画が進まないことも…。

そこでおすすめなのが、「ワンストップ」サービスです。

SHUKEN Reのワンストップリノベーションでは、物件探し、設計デザイン、施工までをワンストップでお手伝いさせていただいております。

また、ご希望に応じて専属のファイナンシャルプランナーが無理のないローン計画などをご提案します。そのため、各部門間での情報交換がスムーズで、お客様の時間を無駄にしません。

チーム一丸となってお客様の理想の住まいづくりをサポートさせていただきますので、ぜひお気軽にご相談ください。

東京で住宅ローンを利用して中古住宅の購入をしたい方は…

住宅ローンは今や自己資金の有無に関わらず、住宅購入者の半数以上が利用しているサービスです。大きな借入をすることに抵抗がある方もいるかもしれませんが、きちんと返済計画を立てれば、税控除などの制度が受けられるメリットの多いサービスです。

SHUKEN Reのワンストップリノベーションでは、住宅ローンの相談から物件選び、間取りプランのご提案までワンストップでお手伝いさせていただきます。

住宅ローンに対する不安をなくして気持ちよく中古住宅を購入したい方は、ぜひお気軽にご相談ください。

また、相談会や見学会など様々なイベント、リノベーションに関するWEBでの無料相談を随時実施しております。

「どんなデザインにしたいか分からない」「マイホームを持ちたいけど何からしていいか分からない」そんな方は、今すぐお問い合わせください。

電話で相談

電話で相談