公開日:2022-12-04 更新日:2025-04-22

【東京で中古マンション投資を始める方必見】利回りの考え方や失敗しないための12のポイント

中古マンション市場が盛り上がっている昨今、東京の人気エリアで不動産投資を始めようという人が増えています。

しかし、基礎知識を知らずに軽はずみに手を出してしまって、失敗してしまうケースも少なくありません。

そこで、今回は投資目的で中古マンションを購入する際の利回りについてや、初心者の人が失敗しないための注意点を解説します。

「副業としてマンション投資を始めたい」「できるだけリスクを抑えて運用したい」という人は、ぜひ参考にしてください。

・投資目的で中古マンションを購入する際は、利回りなどの表面的なデータだけではなく、消費者ニーズや建築的価値など広い視点で物件選びをしなくてはいけません。

・不動産投資初心者の方は、不動産的知識と建築的知識のある信頼できる会社へ相談しましょう。

・SHUKEN Reでは、中古物件探しからローン相談、リノベーション、アフターサービスまでまとめてお任せいただける「ワンストップリノベーション」をご用意しています。

目次

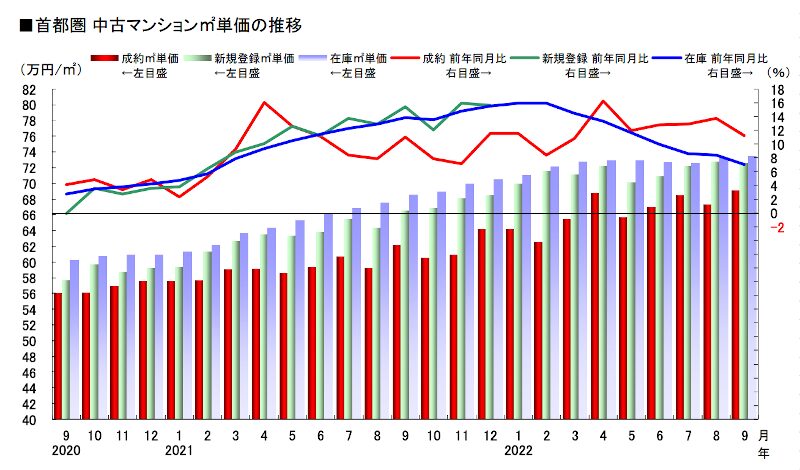

首都圏の中古マンション価格は2022年も上昇継続

首都圏の中古マンション市場は、 2020年新型コロナウイルスの影響で一時的に低迷したものの、2010年頃から微増を続けています。

特に、成約物件の㎡当たり単価を見ていると、2020年5月から29ヶ月連続で上昇し続けており、2022年9月には 69.10 万円/㎡(前年比 +11.2%)と大幅に上がっています。

(引用:公益財団法人 東日本不動産流通機構|月例速報 Market Watch サマリーレポート 2022 年 9 月度 )

中古物件は、新築物件と比べても資産価値が大きく下がるリスクが少ないこともあり、首都圏の中古マンションを投資目的で購入する人が増えているのです。

しかし、いくらその価値が大きく下がらないと言っても、ランニングコストや諸税などの経費を考えると、しっかり利回りを理解して物件選びをしない限り“投資が成功する”とは限りません。

物件の表面的な価値だけを見て、投資として成り立たず失敗してしまう人がいるのも事実なのです。

中古マンション投資の利回りはどうやって計算するの?基本的な考え方は?

不動産投資を成り立たせるためには、まず「利回り」について理解しなくてはいけません。

利回りとは、投資運用で得られる年間の見込み収益の割合を指し、数値によって何年で投資資金を回収できるかの目安になります。

不動産投資においては、「表面利回り(Gross グロス)」と「実質利回り(Net ネット)」という2種類の考え方があり、それぞれ計算方法が少々異なります。

【表面利回り(Gross グロス)】

(年間家賃収入 / 物件価格) × 100 (単位:%)

【実質利回り(Net ネット)】

{(年間家賃収入 – 管理費や諸税などの経費)/ 物件価格}× 100 (単位:%)

(計算例:世田谷の中古マンション平均価格4,851万円と3LDK平均家賃25万円で計算した場合)

表面利回り:(300万円 / 4,851万円)× 100 = 6.1%

実質利回り:{(300万円 – 50万円 ※概算)/ 4,851万円}× 100 = 5.1%

↓

「利益率に1%の差がある」

不動産投資を失敗する人に共通しているのが、表面利回りだけを見て物件を選んでしまうケースです。

なぜなら、首都圏の人気エリアの場合は物件価値が高い分、課せられる税金も高額で、ハイグレードのマンションですと管理費や修繕積立金は決して安くないからです。

購入時に、不動産会社から提示された“表面利回り”は良かったのに、実際に運用してみると思うように利益を得られないということもレアケースではありません。

ただし、管理費や修繕積立金、不動産に課せられる税金額は、物件や所在地によって大きく異なるため、不動産情報では「表面利回り」が基準となっています。

ですから、本格的に物件の購入を検討する場合は、ご自身で経費の概算を出して、それを加味して検討することをおすすめします。

ちなみに、都内で中古マンションを区分所有した場合の理想的な「表面利回り」は、3〜6%程度と言われています。

あくまでこの数値は目安ですので、物件購入時には、そのエリアの家賃相場や継続契約年月の傾向も加味しなくてはいけません。

投資初心者が失敗しないために知っておくべき12のポイント

では、これから投資用中古マンションを購入する場合、どのような点に気をつければよいのでしょうか?

ここでは、初心者の人がまず知っておくべき12のポイントを紹介します。

投資を始める前にエリアの傾向をリサーチする

ご自身の居住用物件を購入する場合とは異なり、投資用物件を選ぶ際には、そのエリアの傾向を事前にリサーチしなくてはいけません。

「どのような年代の人が住むのか」

「収入がどのくらいの人が住むのか」

「単身者・家族世帯どちらが多いのか」

これらの情報は、自治体のホームページなどで概略を調べることができますし、近隣に学校や病院が多いのかなどの立地条件である程度予測が立てられます。

その地域で生活をするであろうペルソナを想定し、それに合った物件選びをすることが重要なのです。

例えば、単身・高収入の人が生活するエリアで家族向けの物件を購入しても、うまく借り手が見つからない可能性もあります。

物件は自らの目で見てチェックする

投資用物件を選ぶ際に、不動産情報などのデータばかりを見る人も多いですが、最終的な候補を絞った後は、ぜひ現地を訪れて実際にご自身の目で細部までチェックしてみましょう。

その際は、専有部だけに限らず、マンション共有部の管理状況や周辺の治安・雰囲気なども欠かさず確認してください。

確実に賃貸運用をするためには、専有部以外も管理が行き届き、周辺の雰囲気が悪くないかが重要なポイントです。

借地権付きマンションには要注意

投資用物件を探していると、立地も専有部分の状態も悪くないのに物件価格が他よりも安いものを見つけることがあります。

初心者の方は価格だけ見て即決したくなるかもしれませんが、「借地権付きマンション」の場合は要注意です。

借地権付きマンションとは、土地の所有者が別にいて、その地主に地代を支払わなくてはいけない物件で、管理費や修繕積立金、税金に加えて固定経費が上乗せされてしまいます。

借地権付きマンションの場合は、ローンの審査が厳しくなったり、購入後の売却や譲渡に地主の許可が必要なケースもあるため、いくら物件価格が安いからと言っても軽はずみに購入を決断しない方が良いでしょう。

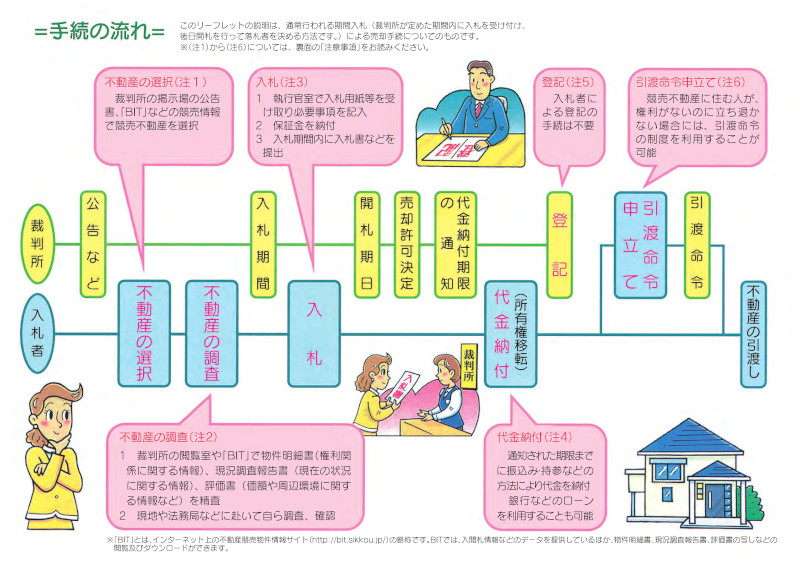

競売物件の購入は慎重に

(引用:最高裁判所|不動産競売手続について)

売り出されている不動産物件の中には、前所有者がローンを支払えなくなるなどの理由から“競売”にかけられているものもあります。

競売物件は相場よりも安い場合が多いため、購入を検討する人も少なくありません。

しかし、内覧ができなかったり検討期間が短いケースが多いため、初心者の人が安易に購入してしまい、失敗するケースも多いのです。

なぜなら、その物件の性質上、室内に家具や日用品が多く残っていたり、設備機器や内装を大きく変えなくてはいけない場合もあるからです。

競売物件の購入をしたい際は、必ず不動産会社などのプロのアドバイスを受けて、慎重に検討してください。

共有部分の管理状況をチェックする

先ほどもお話しした通り、共有部の管理が行き届いているかどうかは中古マンションを購入する際に重要なチェックポイントとなります。

ただし、事前に確認すべき点は“現状”だけではありません。

今までに“いつ”“どのような”大規模修繕工事が行われてきたかや、管理組合は機能しているのかなど、表面的には見えない事柄についても、管理会社などを通して事前確認すると良いでしょう。

なぜなら、外壁改修や屋上防水工事、給排水管の更新などは、区分所有者個人の意思では工事ができないからです。

これらの箇所について今まできちんとメンテナンスされてきているかどうかや、今後正しい改修計画が立てられているかどうかによって、建物自体の耐久性を大きく左右します。

きちんと管理費や修繕積立金が全区分所有者から徴収できているかも重要なポイントです。

専有部分の修繕履歴をチェックする

中古マンションを個人の売主から購入する場合、購入後に致命的な不具合が見つかっても売主にはそれを是正する責任はありません。

ですから、専有部分についてもできる限り今までのリノベーション履歴を確認することをおすすめします。

特に、給排水管や電気配線が新築当時から一度も更新されていないと、いくら表面的にきれいであっても、水漏れや漏電のリスクは高い場合が多いです。

売却する際はインフレとデフレの両方でシミュレーションする

日本経済がインフレでもデフレでも、基本的に家賃や資産価値はそれほど変動しないと言われています。

しかし、インフレ時には現金価値が低下して不動産投資を検討する人が増えて中古マンション需要が高まり、逆にデフレの場合は投資よりも貯蓄へ意識が向き、需要は少なくなる傾向があります。

ですから、一度購入した中古マンションをスムーズに売却したい場合には、経済状況を見据えてタイミングを図ることがポイントです。

表面利回りだけで物件を選ばない

当然ながら、物件価格が安くて家賃が高く設定できれば、必然的に利回りは良くなります。

しかし、家賃を高く設定できるエリアは固定資産税などが高い傾向がある上に、借り手が物件に求めるレベルも高いため、それなりの設備や内装にしなくてはいけません。

ですから、購入時に提示される表面利回りだけで物件を選んでしまい、入居率を高める工夫を何もせずに賃貸に出してしまうと、なかなか借り手が見つからない可能性も否めません。

そのエリアで常に空室のない物件を参考に、どのくらいの家賃設定にすればいいのかや、どの程度のグレードの部屋にすればいいかを事前にリサーチしておくことで、表面利回りに惑わされずある程度の利益が見込める物件に出会えるでしょう。

リスクヘッジをする

投資とリスクヘッジは切っても切れない関係です。

中古マンション投資において想定できるリスクは、以下の通りです。

・家賃が安くなるリスク

当初想定していた家賃から賃料が安くなるリスクも無視できません。

入居ニーズが低下しにくい人気エリアの物件を選ぶことで、このリスクはある程度回避できますが、その分物件価格は高めです。

・ローンの金利が上がるリスク

変動金利の投資ローンを組む場合は、金利が上がることも想定しておきましょう。

ローン契約をする時の経済情勢を見極め、複数のローン商品を比較検討することが重要です。

また、とにかくリスクを避けたいという人は固定金利を選択するのもひとつの方法です。

・物件の価格が低下するリスク

建物不動産は、築年数や老朽化とともに、物件価格が低下するリスクが伴います。

ですが、新築マンションと比べると中古マンションは低下速度や度合いは緩やかとされているため、比較的ローリスクであると言えるでしょう。

ただし、売却をする際は経済情勢や周辺地域の開発計画有無など、広い視点でタイミングを見極めなくては損をしてしまう可能性もあります。

・空室がでるリスク

賃貸運用をする上で、最も怖いのが長期間空室になってしまうことでしょう。

確かに、近年賃貸の空室率が高くなっており、何も工夫しなければその潮流に逆らえません。

ですから、多少コストをかけてでも、入居ニーズに沿ったリノベーションをするなどの工夫をすることが重要です。

・家賃が滞納されるリスク

いざその部屋を貸し出す際に、残念ながら家賃滞納が起こってしまう場合もあります。

このリスクを回避するためには、賃貸仲介をしてくれる会社選びがポイントです。

入居者の審査を徹底して行い、なおかつ何かトラブルがあればすぐ現地に駆けつけてくれる近場の不動産会社を選ぶと良いでしょう。

・修繕工事が発生するリスク

共有部の大規模修繕が定期的に行われていなかったり、管理組合がうまく機能していない物件は、修繕積立金とは別にいきなり高額の追加修繕費を請求される可能性もあります。

また、専有部についても今まで何のメンテナンスもされていない場合は、貸し出す前に多額のリノベーション費用が発生することもあるでしょう。

共有部の修繕履歴については、管理会社に問い合わせると教えてもらえます。

専有部のメンテナンスについては、残念ながらオーナーに書類の保存義務はないため、何の情報も手に入らない場合もあります。

ですから、建築的知識のある不動産会社に物件選びをサポートしてもらうことをおすすめします。

SHUKEN Reのワンストップリノベーションは、中古物件探しからスタートするワンストップサービスです。

ですから、投資用中古マンションを購入する際には、不動産会社と建築設計施工会社の両視点から物件選びをお手伝いできます。

投資用マンション購入時にはローン審査が厳しい

過去に起こった不動産投資詐欺などの影響で、金融機関の不動産投資ローンに対する審査は通常の住宅ローンよりも厳しい傾向があります。

頭金も物件価格の10〜20%程度は用意しなくてはいけないケースが多いため、ローンを利用して投資用中古マンションを購入する際は、それなりの現金を確保しておきましょう。

ローンの審査だけではなく、頭金がなければ売主から売却を拒否されるケースもあります。

投資ローンの利用は自宅購入後がおすすめ

最近は、独身の若い人でも不動産投資を考えるケースが増えており、実際に投資ローンを利用して副業をしている人は少なくありません。

しかし、ここで気をつけなくてはいけないのが「投資ローンを組んだ後に住宅ローンを組めないことがある」という点です。

なぜなら、投資ローンで与信枠を使い切ってしまう可能性があるからです。

通常、どんなローンでもその人の収入や年齢を見た上で、金融会社がどれほど信頼して融資ができるかどうかを審査します。

これを与信枠と言い、その範囲内でしか融資を受けることはできません。

つまり、軽はずみに投資ローンを契約してしまった後に、いざ自宅を買いたいとなっても、融資金額が与信枠を超えてしまうと、ローンが組めないということです。

与信枠は、どの金融会社においても年収の5〜10倍程度が一般的なので、自宅購入前に投資用不動産を買う場合は、将来的に住宅ローンを組むかどうかも含めて融資計画を立ててください。

借り手のニーズに合わせた的確なリノベーションをする

東京都内をはじめとした人気エリアでは、賃貸物件が多いこともあり、ただきれいにしただけではライバルに負けてしまうかもしれません。

トレンドを押さえることはもちろん、そのエリアに住むであろう人物設定に合わせた設備や内装、間取りを整えることで、空室リスクを軽減できます。

しかし、一般の人ではどのようなリノベーションをすればいいか分からないかもしれません。

そこで頼りになるのが、リノベーションも自社で行える不動産会社。

リノベーションを前提とした物件選びができるだけではなく、建築的視点でその物件の本質的価値を見極められます。

私たち“SHUKEN Re”なら、物件選びからローン相談、リノベーションの設計・施工、アフターメンテナンスまで丸ごとお手伝いできます。

ぜひお気軽にご相談ください。

リノベーション物件専門の不動産会社があなたの投資をお手伝いします

SHUKEN Reのワンストップリノベーションは、中古物件探しからスタートするワンストップサービスです。

不動産投資は、一般の人の感覚や目利きだけではどうしても限界があります。

だからこそ、“プロ”に相談して物件選びからリノベーションまで丸ごと任せてしまうのが“成功の鍵”です。

効率的に物件探しからリノベーションまでをするには、一括して依頼できる会社を探すことが早道。

不動産的知見と建築的知見の両方を兼ね備えた会社こそ、不動産投資を成功へと導いてくれるでしょう。

私たちSHUKEN Reは、中古物件探しからローン相談、リノベーションの設計・施工、アフターメンテナンスまで一貫してお役に立ちます。

「これから不動産投資を始めたい」という初心者の方も、ぜひお気軽にお問い合わせください。

独自の物件検索システム

SHUKEN Reでは、Google map上で物件検索できる、簡単便利なシステムをご用意しています。

各ポータルサイトの物件情報もコレひとつでまとめて閲覧でき、様々なサイトをチェックする手間もかかりません。

また、条件の絞り込みはもちろん、学区や災害警戒区域を表示する機能もあり、効率的に中古マンションや戸建ての検索を行えます。

※ご相談時にご利用登録(無料)と、操作方法のご案内を差し上げます。

まとめ:中古マンション投資は必ず専門家に相談を

中古マンション投資は、株式投資や外貨投資などの金融投資と比べると、利回りなどがイメージしやすいため、安易に手を出してしまう人も少なくありません。

しかし、基本的な知識がないまま挑戦してしまうと、空室が続いて赤字になってしまうことも…。

成功のカギは、物件を見極める力と、空室や家賃値下げを避ける効果的なリノベーションです。

ですから、中古マンション投資を成功させたい人は、まずはその道の専門家に相談してみましょう。

私たち“SHUKEN Re”は、後悔のない物件探しや、スタイリッシュでニーズに沿ったリノベーションを専門スタッフがお手伝いさせていただきます。

オンラインでの無料相談も承っておりますので、東京で投資用中古マンション購入を検討している方は、ぜひ一度私たちまでご相談ください。

電話で相談

電話で相談