公開日:2024-11-17 更新日:2025-04-23

2024年以降住宅ローン変動金利はどうなる?今後の見通しと5年後10年後の予測・金利上昇局面での選び方も解説

2024年の日銀による金融政策決定会合では、マイナス金利の解除や政策金利の追加利上げ、長期国債買入れの減額計画などが決定されました。

これらの金融政策と連動して、10月には大手銀行が変動型ローンの基準金利を引き上げるなど、住宅ローンにも政策金利上昇の影響が見られます。

このコラムでは、2024年の日銀金融政策の内容を確認しながら、住宅ローンの変動金利や固定金利はどのように推移していくのか、今後の見通しについて解説します。

金利に関する基本的な知識や、金利タイプを検討する際のポイントについてもまとめていますので、住宅ローンを利用して中古住宅の購入やリノベーションをお考えの方は参考にしてください。

● 2024年に入って以降、日銀はマイナス金利政策の解除など、利上げを促す方向での金融政策決定が続いており、この決定に伴って大手銀行を中心に10月から住宅ローン変動金利の利上げが実施されました。

● ただし、今後さらに政策金利の追加利上げが実施されるかどうかを予測するにあたっては、賃金や物価、海外経済などの状況を注視していく必要があります。

● ローンや金利タイプを検討する際は、金利や景気の動向を踏まえながらも、収入や借入額、返済期間などご自身で予測しやすい部分を重視して判断することをおすすめします。

目次

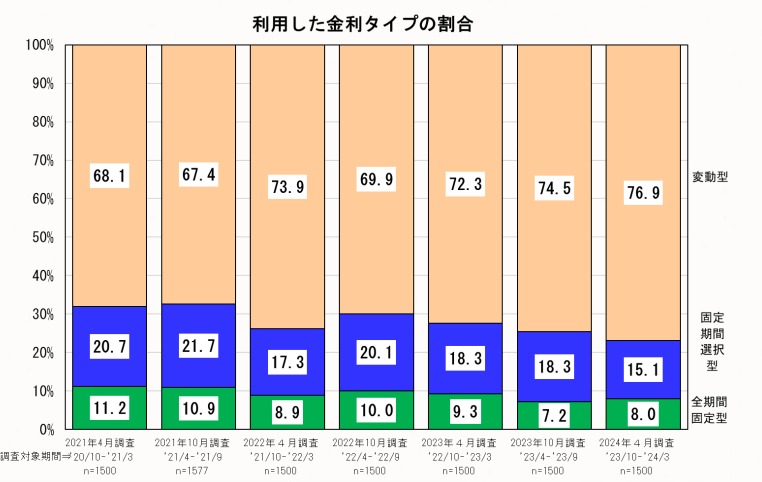

住宅ローンは変動金利が8割、固定金利が2割

中古物件購入+リノベーションの事例を見る:Case197「2nd Renovation」

住宅金融支援機構が実施している「民間住宅ローン利用者の実態調査(2024年4月調査)」によると、変動金利を選んだ人は全体の76.9%、固定金利(全期間固定型)は8.0%、固定期間選択型は15.1%となっています。

(出典)住宅金融支援機構ホームページ|住宅ローン利用者の実態調査

過去3年間の推移を見ると、変動金利を選ぶ人は年々増加しており、逆に固定金利や固定期間選択型を選ぶ人は減少していることが分かります。

住宅ローン金利の推移と金融政策の金利への影響

中古物件購入+リノベーションの事例を見る:Case198「Easygoing」

住宅ローンの変動金利は、10年以上前から年利1%を切る低金利を維持しています。2022年以降は0.5%を切る超低金利状態となっており、変動金利を選ぶ人が多い大きな理由となっています。

一方で、固定金利は近年上昇傾向にあり、変動金利との金利差が拡大しています。

| 変動金利(大手銀行の表面金利) | 固定金利(フラット35) | 変動金利と固定金利の差 | |

|---|---|---|---|

| 2024年10月 | 0.375% | 1.820% | 1.445% |

| 2024年1月 | 0.375% | 1.870% | 1.495% |

| 2023年1月 | 0.375% | 1.680% | 1.305% |

| 2022年1月 | 0.375% | 1.300% | 0.925% |

| 2021年1月 | 0.375% | 1.290% | 0.915% |

住宅ローンの金利に影響を与える要素

住宅ローンなどの変動金利は、日銀の政策金利を指標として見直しが行われます。

具体的には、日銀が操作する「無担保コールレート」を参考に金融機関が決定する「短期プライムレート」が、変動金利決定の指標とされます。

用語解説

- ・無担保コールレート:金融機関同士が無担保で資金を借りて、翌日に返済する取引にかかる金利

- ・短期プライムレート:金融機関が優良企業に1年未満の短期でお金を貸し出す際の最優遇貸出金利

一方、固定金利は、10年国債の利回りなどの長期金利を指標として決定されます。

2024年以降住宅ローンの変動金利はどうなる?

中古物件購入+リノベーションの事例を見る:Case200「Premium」

2024年の日銀の金融政策の変遷と、今後考えられる住宅ローン金利への影響を確認してみましょう。

①2024年3月の金融政策決定会合(マイナス金利政策の解除)

2024年3月の金融政策決定会合で、日銀は2016年以降から続いていた「マイナス金利政策」の解除を発表しました。

「これまでの「長短金利操作付き量的・質的金融緩和」の枠組みおよびマイナス金利政策は、その役割を果たした」

「無担保コールレート(オーバーナイト物)を、0~0.1%程度で推移するよう促す」

日銀による利上げは2007年2月以来およそ17年ぶりでした。

マイナス金利政策の解除は「景気が回復傾向である」という判断が根拠となっており、超低金利の現状から徐々に利上げを促すという意図があります。

②2024年7月の金融政策決定会合(短期金利の誘導目標0.25%へ引き上げ・長期国債買入れの減額)

7月30~31日に開かれた金融政策決定会合では、短期金利の誘導目標を0.1%から0.15%引き上げて「0.25%」へと追加利上げを行うことが決定されました。

「短期金利(無担保コールO/N物):「0.25%程度」に引き上げ(従来は「0~0.1%程度」)」

前述のとおり、住宅ローンの変動金利は短期プライムレートが指標となっています。

今回の引き上げ政策に連動して、大手銀行は変動型の住宅ローンの基準金利を10月から0.15%引き上げました。

利上げ後の変動型の住宅ローン基準金利は2.625%となっています。

ただし、新規で借り入れる人に適用する金利は「優遇金利を拡大」することで適用金利(実際の金利)を据え置く銀行もあり、各行で戦略が分かれています。

さらに7月の会合では、長期国債買入れの減額計画も決定されています。

「国債買入れ:国債市場の安定に配慮するための柔軟性を確保しつつ、予見可能な形での減額が適切」

「月間の買入れ予定額を原則、毎四半期4,000億円程度ずつ減額」

これまで日銀は、日本国債を月間6兆円規模で買い入れることで金利上昇を抑える政策をとってきましたが、今後は2026年1〜3月に月間3兆円規模になるよう徐々に減額するということです。

③2024年9月の金融政策決定会合(7月の方針を維持)

最新の9月20日の金融政策決定会合では、短期金値に関する7月会合の方針を維持することが決定しました。

「無担保コールレート(オーバーナイト物)を、0.25%程度で推移するよう促す。」

これら2024年に実施された金融政策の変更、つまり「マイナス金利政策の解除、短期金利の誘導目標の追加利上げ」によって、10月以降、大手銀行は住宅ローン変動金利の利上げに踏み切りました。

固定金利は前述のとおり、日銀による長期国債の利回りが指標となっているため、買入れ額の減少の影響で金利が緩やかに上昇する可能性があります。

ただし、日本の10年国債の利回りは欧米の金利動向の影響も受けやすいと言われているため、今後固定金利が確実に上昇するとは言いきれない現状です。

住宅ローン変動金利の5年後、10年後の予測

中古物件購入+リノベーションの事例を見る:Case195「Parenting」

住宅ローン金利の指標となる政策金利の利上げが行われた2024年9月以降、住宅ローンの変動金利も連動して上昇しており、今後も利上げが緩やかに続く可能性はあります。

ただし、今後さらに政策金利の追加利上げが実施されるかどうかは、賃金や物価、海外経済などの状況次第であるということを忘れてはいけません。

今後、経済・物価が順調に推移していくなら、段階的に政策金利の利上げが実施され、連動して変動金利も上昇が続く可能性はありますが、5年後、10年後に住宅ローンの金利が上がっているか、下がっているかの答えは誰にも予測できないというのが実際のところです。

では、今回のような金利上昇局面で、私たちはどのように住宅ローンを選べばよいのでしょうか。次の章で解説します。

金利上昇局面での住宅ローンの選び方

中古物件購入+リノベーションの事例を見る:Case193「Public&Private」

緩やかな金利上昇が見込まれる状況下でローンや金利タイプを検討する際は、「自分自身でコントロール・予測しやすい要素を踏まえて、金利上昇リスクに対処できるのか」を重視して判断することをおすすめします。

自分自身でコントロールや予測しやすい要素とは、収入や健康状態、借入額、返済期間などです。

変動金利が向いているケース、リスクが大きくなるケースを簡単にまとめてみます。

ご自身の今の状況や希望融資条件なら、どの金利タイプがよりリスクが少ないのかをじっくり検討してみてください。

変動金利が向いているケース

- ・家計に比較的余裕があり自己資金が多く用意できる

- ・繰り上げ返済も可能な家計状況

- ・金利上昇時に貯蓄などで対応できる

- ・借入額が少ない

- ・借入期間が短い

金利上昇による総返済額増加のリスクをできるだけ抑えるなら、できるだけ早く返済を終えるための手段を複数想定し、対応可能か検討することがポイントです。

頭金を増やして借入額や期間を減らしたり、繰り上げ返済を利用したりする方法が有効なため、自己資金が多いほどリスクに対応しやすく、変動型の低金利のメリットを享受しやすいと言えるでしょう。

変動金利(金利上昇)によるリスクが大きいケース

- ・返済負担率が高い

- ・借入額が多い

- ・30年、35年など長期で融資を受ける

対して、返済負担率(年収における年間返済額の割合)が多いケースでは、金利上昇によって毎月の返済額が増加した際に家計が苦しくなる可能性があります。

また、借入額が多く、借入期間が長くなるほど、金利上昇によって総返済額がより増えるため、変動型を選択するリスクが大きくなります。

上記のようなケースでは、確実に返済できる全期間固定型や、固定期間選択型も検討すべきと言えます。

金利ミックス型のメリット

また、近年は1つのローンで変動型と全期間固定型を分割して適用させる「金利ミックス型」を選択できる商品も増えています。

金利ミックス型は、全期間固定のみで借りるよりも毎月の返済額が少なくなり、変動型のみで借りるよりも金利上昇のリスクを抑えられるというメリットがあります。

借入額のうち変動型と全期間固定型を適用する割合は自分で決められるため、金利に対する考え方やライフプラン、無理のない返済可能額を踏まえた上で検討しましょう。

よくある質問:住宅ローン・金利の基礎知識

中古物件購入+リノベーションの事例を見る:Case196「Partnership」

住宅ローンや金利について、よくある質問を分かりやすくまとめました。

住宅ローンの金利タイプの種類とそれぞれの特徴は?

住宅ローンの金利は、以下の3つのタイプに分かれています。

- ・変動金利

- ・固定金利(全期間固定型)

- ・固定金利(期間選択型)

それぞれの金利タイプの特徴は以下のようになっています。

変動金利

半年に一度、景気動向や金融情勢に応じて金利が見直される金利タイプを指します。

変動するリスクがある分、他のタイプと比較して金利が低く設定されるメリットがあり、現在利用している人が最も多い金利タイプとなっています。

デメリットは金利が上昇した際、月々の返済額や総返済額が増えるリスクがあることです。

固定金利(全期間固定型)

返済期間中、金利が固定で変わらない金利タイプを指します。

固定金利は、10年国債の利回りなどの「長期金利」を指標として決定されます。

全期間固定型は、景気動向で金利が上がるリスクがないため、変動型よりも金利が高いというデメリットがある一方、月の支払額が安定するため資金計画が立てやすいというメリットがあります。

固定金利期間選択型

ローン契約時に選んだ期間は固定金利を適用し、期間終了後に固定型を継続するか、変動型に変えるかを選択できる金利タイプを指します。

固定期間は5年、10年、15年、20年など金融機関や商品ごとに複数の選択肢があります。

固定期間終了後の年収や家計状況、景気動向などに合わせて有利な金利タイプを選べる点がメリットです。

変動金利の「5年ルール」「125%ルール」とは?

多くの金融機関では、変動金利の商品に対して、たとえ金利が急激に上がったとしても、すぐに大きく返済額が増えないように以下の2つのルールが定められています。

①5年ルール

元利均等返済を選択している場合、金利が上昇しても、前回の返済額見直しから5年間は毎月の返済額は変わらないというルールです。

ただし、毎月の返済額が同じというだけで、金利は上がっているため、返済額のうち元金割合が減って利息割合が増えることになります。

また、元金均等返済は5年ルールの対象外となることが多くなっています。

元金均等返済では金利が上がっても返済する元金は変わらないので、利上げによって増えた利息分、毎月の返済額も増えることになります。

②125%ルール

5年ごとの返済額見直しの際に金利が上昇していても、返済額はそれまでの月返済額の125%を超えないというルールです。

上記2つのルールにより、金利が上がっても毎月の返済額上昇は一定幅に抑えられるようになっています。

しかし、元金の返済ペースが遅くなるため、結果的に総返済額は増える点は理解しておく必要があります。

また、5年ルール、125%ルールを採用していない金融機関もありますので、事前に必ず確認するようにしましょう。

まとめ

2024年に入って以降、日銀はマイナス金利政策の解除など、利上げを促す方向での金融政策決定が続いています。

この決定に伴って大手銀行を中心に10月から住宅ローン変動金利の利上げが実施されました。

ただし、今後さらに政策金利の追加利上げが実施されるかどうかを予測するにあたっては、賃金や物価、海外経済などの状況を注視していく必要があります。

ローンや金利タイプを検討する際は、金利や景気の動向を踏まえながらも、収入や借入額、返済期間などご自身で予測しやすい部分を重視して判断することをおすすめします。

SHUKEN Reでは、中古住宅の購入やリノベーションをお考えの方に、ファイナンシャルプランナーによる資金計画の無料相談を承っております。

予算の立て方や住宅ローンの選び方など、不安な点をお金のプロに何でもご相談いただけますので、お気軽にお問い合わせください。

電話で相談

電話で相談